2012.11.01

Too Little, Too Late, Again

9月19日の『Real-Japan.org』(http://real-japan.org/2012/09/19/1035/)に、筆者は「Too Little, Too Late」と題した論考を寄稿した。これは9月18日・19日に開催された日銀政策決定会合の内容を踏まえてのものである。本題に入る前に少しこの話をさせていただきたい。この論考の内容をかいつまんで記すと次のようになる。

まず9月政策決定会合では、資産買入等の基金を70兆円から80兆円に10兆円増額することが決まった。これはFRBが決定したQE3を念頭に置けば、買い取り額のペース・規模は少なく(Too Little)、かつ、わが国の景況が急激に悪化する中で増額分は2013年に対応するものであって即事性を持たないという意味で遅すぎる(Too Late)。

持続的なデフレと円高を打破するには「当面1%の物価上昇率」という「目途」を、思い切って例えば3%に引き上げる。その上で、現行の資産買い取りの枠組みを維持しながら、別途、長期国債の買い取りを毎月5兆円のペースで、3%の物価上昇率が半年間持続するまで「無制限」に続ける。さらに、状況を見て不足であれば、米国債といった他の資産も含めて購入することを否定せず、法改正が必要であれば、政府との協力の上で果断に実行するといった思い切った政策も検討に値するのではないか。以上のように述べた。

そして10月に入り、ふたたび政策決定会合のタイミングが訪れた。10月4日・5日に開催された政策決定会合の結果は「現状維持」であり、10月30日に開催される政策決定会合で追加緩和が決定されるのではないかという期待が膨らんだ。10月30日には10兆円の追加緩和策が行われるのではないか、いや20兆円の追加緩和策が行われるのではないかといった観測記事が、早くも10月半ばにはまことしやかに掲載され、前原経済財政担当大臣が政策決定会合に出席するといった情報を交えながら、新聞の経済面を飾った。為替レートはジリジリと円安にふれていき、例えばドル/円レートは80円台をつける状況に至った。

こういった状況の中で、10月30日がやってきたわけである。さて同日新たに公表された展望レポートの見通しを睨みながら、会合の結果を一言でまとめるとすれば、筆者はふたたび「Too Little, Too Late」と言わざるをえない。

なぜか。以下では今回の政策決定会合における、資産買入等の基金の増額(2013年末の基金残高を80兆円程度から91兆円程度に11兆円程度増額)、貸出増加を支援するための資金供給の枠組みの創設、経済財政担当大臣・財務大臣・日銀総裁連名による「デフレ脱却に向けた取組について」の公表という三つの点を念頭に置きながら述べてみることにしたい。

展望レポートの結果と基金増額の関係

今回の展望レポートでは、2014年時点の見通しが新たに公表された。図表1は展望レポートにおける物価上昇率の見通し(政策委員の見通しの中央値)を、2012年4月時点、同7月時点、同10月時点と並べた上で、ESPフォーキャスト調査における民間エコノミスト40名による経済予測の中央値(ただし2014年度の値は平均値)を参考値として付したものである。黒色の数値が展望レポートの値、赤色の数値がESPフォーキャスト調査の結果である。なお、2014年度に予定されている消費税増税の影響(2%の物価上昇率)を除いた数値を掲載している。

(資料)日銀展望レポート(4月、7月、10月)およびESPフォーキャスト調査(10月:回答期間9月25日~10月2日)より筆者作成。ESPフォーキャスト調査における2014年度の数値は中央値がないため、特別調査として行われた2014年度CPI上昇率予測の平均値から消費増税の影響分(2%)を差し引いた数値とした。

これを見ると明らかなのは、展望レポートの公表時期が推移するにつれて、物価上昇率の見通しは下方修正を続けているという事実である。

当面前年比1%の物価上昇率を「目途」として公表した2月14日から、2ヶ月後の4月時点の物価上昇率の見通しは、2012年度0.3%、2013年度は0.7%と、十分とはまったく言えないものの、2014年度以降の「目途」達成へ含みを持たせるものであった。

しかし、「目途」達成を目指して強力な金融緩和を推進していくとの白川総裁の言及とは裏腹に、その後の物価上昇率の展望は下方修正を続け、ついに10月展望では2012年度の物価上昇率の見通しはマイナスとなった。これは白川総裁在任中にはデフレ脱却が困難であることを示唆している。

そして、10月展望で新たに公表された2014年度の見通しでは、消費税増税の影響(物価上昇率2%)を除いた場合の物価上昇率は0.8%となり、2014年度においても当面前年比1%の物価上昇率を達成することが困難であることが明らかとなった。

ちなみに、10月展望における物価上昇率の見通し(2014年度0.8%)は、民間エコノミストの予測と比較すれば高めの水準であることにも留意すべきだろう。展望レポートに関しては、民間エコノミスト出身の木内・佐藤政策委員が、物価は「マクロ的な需給バランスの改善などを反映して、徐々に緩やかな上昇に転じ、2014年度は(目標とする)1%に着実に近づいていく」との文言をめぐり異論を示したとのことだが、民間エコノミストの予測と比較しつつ検討すれば、木内・佐藤政策委員の主張の方が現状を正確に捉えているようにも思われる。

いずれにせよ、予想対象期間中には、「目途」達成の見込みはまったく立っていないということを、日銀は自ら明らかにしたということだ。

以上の展望レポートの内容を前提にして、今回の資産買入等の基金増額の意味を検討すると、次の点を指摘できる。

まず今回の増額幅は11兆円。内訳は長期国債5兆円、国庫短期証券5兆円、CP・社債・REIT等のその他資産の買取りが1兆円であり、11兆円の増額分は2013年以降に追加されるとのことである。ちなみに、9月政策決定会合で決定した基金の増額分は10兆円であり、これも2013年以降に追加される。

図表1では、7月展望から10月展望にかけて、物価上昇率の見通しが悪化していることが読み取れるが、日銀はこのような判断を下す中で、2012年12月末までの期間の基金増額は7月展望の公表以降一切行わず、2013年に基金増額を実行しようというのである。

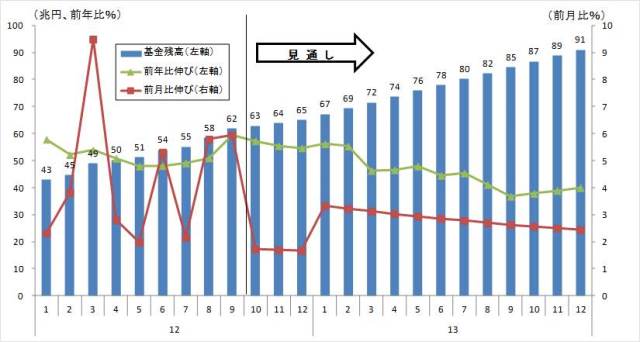

たしかに、物価上昇率見通しの下方修正を見据えながら、2013年以降の基金増額で対処するという考え方もありえるのかもしれない。しかし、今回の資産買入等の基金増額を反映した上で、基金残高と前月比・前年比伸び率の推移をまとめた図表2を見ると、物価上昇率の見通しが下方修正されたにもかかわらず、前月比・前年比で見た資産買入等の基金の伸びは2012年末までの基金残高に変化がないことから、2012年10月以降低下すると考えられ、さらに2013年以降の伸びも低下していくことが予想される。

つまり、4月展望と比較した10月展望の物価上昇率の見通しが低下する一方で、基金増額のペースは落とすという、矛盾をはらんだ政策を行っていると考えられるのだ。

(注)2012年10月~11月、2013年1月~5月、7月~11月の値は2012年12月末65兆円、2013年6月末78兆円、2013年12月末91兆円を元に線形補完した値。

(資料)日銀統計および政策決定会合資料より筆者作成。

さらに指摘すれば、10月展望にて公表された、2014年度の物価上昇率の見通しに対応した基金買取り額の推移がどのようになるか、つまり「目途」未達状態での2014年度の政策運営は緩和なのかそうでないのかを、日銀は具体的なかたちで明らかにしていない。

総裁会見でも記者から質問があったが、白川総裁は物価安定の「目途」を達成すべく、金融緩和を続けることを明確に示しているという説明に終始した。こうした曖昧な説明は「目途」達成へのコミットメントへの信認を損ねる、もしくは市場との対話をより困難にしていると指摘されても仕方ないだろう。やはり今回も「Too Little, Too Late」と言わざるを得ないのである。

「貸出増加を支援するための資金供給」への疑問

次に新たに骨子が提示された「貸出増加を支援するための資金供給」についてみておこう。これは資金供給の総額の上限は設定せず「無制限」とし、貸付金利は0.1%の長期固定金利、貸付期間は最長4年までロールオーバー可能、本措置は1年程度の期間で行う、対象先は預金取扱金融機関、与信は対民間貸出として円貨建て・外貨建てを含むというもので、今後、執行部にて具体的な検討を行い、改めて金融政策決定会合にて報告するとのことだ。

細部が決まっていないという状況の中であえて感想を述べれば、現在、金融機関が抱える問題は資金繰りではなく、運用先がないということではないかという点を考慮すると、「1年程度の間、金融機関の希望に応じて無制限に貸付をする」という措置の実効性ははなはだ疑問である。

本措置は、2014年3月末に終了予定の「成長基盤強化を支援するための資金供給」を補完する位置づけを担っている。日銀が「貸出増加を支援するための資金供給」を行いつつ、政府が「日本再生戦略」といった成長政策のかたちで銀行による貸出増加に意味あるインセンティブを付与するというのが、日銀と政府の「協調」の含意するところであるのならば、「貸出増加を支援するための資金供給」は有意な成果をあげられない可能性が高い。

過去の政権が毎回のように成長戦略を打ち出しながら、明確な日銀の政策スタンスの変更を伴わないために有意な結果をあげえていないという先例を繰り返すのみではないだろうか。

「デフレ脱却に向けた取組について」は今のままでは有害無益である

さて、今回の政策決定会合では「デフレ脱却に向けた取組について」という文書が公表された。これは1998年の新日銀法施行以来はじめてのことだが、二つの視点から考えることが可能だろう。

一つ目の視点は、この文書で改めて政府と日銀がデフレ脱却という課題を共有した上で、それぞれのミッションを明確にしたという「事実」に着目するものである。1998年の新日銀法施行以来はじめて、このような文書を政府・日銀の連名で政策決定会合の場で公表したという事実のみを念頭に置けば、今後、政府・日銀がより協力を深めることでより強力な対策を取る一歩になり得る、アコード締結への一里塚となるという解釈も可能なのかもしれない。

事実、報道で明らかとなっている城島財務大臣(政府・日銀でデフレ脱却へスクラム、追加緩和「従来以上の大胆措置」=城島財務相:ロイター通信)や、前原経財大臣のコメント(共同文書は早期デフレ脱却への決意表明=前原経財相:ロイター通信)からも、文書公表に対する肯定的な評価と日銀の政策決定への賛意がにじむ。

さらに良心的に解釈すれば、こうした文書の公表は2014年度における「目途」未達状態での政策運営のコミットメントの毀損を、政府と日銀との協力を明確にするという発表を改めて行うことで補ったものとも言えるのかもしれない。

しかしながら、「デフレ脱却に向けた取組について」の中身を読むと、浮かび上がるのは、一つ目の視点のような見方は的外れではないかという、もう一つの視点である。

どういうことか、まず文書の中身から見ていこう。

「デフレ脱却に向けた取組について」は、課題の表明、日銀の政策スタンスの表明、政府の取り組みの表明という三つの内容で構成されている。日銀の政策スタンスの表明の箇所を読むと、白川総裁が従来から繰り返し表明していることの焼き直しである。つまり日銀の金融政策ではデフレからの脱却は難しく、政府が成長力の強化の取り組みを強力に推進することを期待するというものだ。

そして、日銀の政策スタンスの表明を踏まえるかたちで、政府の取り組みの表明では、日銀による強力な金融緩和を期待するとの文言に続けて、新たな経済対策(7500億円)を含む適切なマクロ経済政策運営の実行、デフレをうみやすい経済構造を変革すること(「モノ」「人」「お金」をダイナミックに動かすための規制・制度改革、予算・財政投融資、税制など最適な政策手段の動員)が不可欠であるという指摘がなされている。

しかし、デフレ対策にはまず日銀が適切な金融政策を行うことが必要であり、金融政策をより有効に活かすために政府との協調をはかるには、例えばインフレ目標政策といった目標と手段の独立性の区分を実現するための政策枠組みの設定や、日銀法改正といった対策が必要である。

このような観点からすると、以上のようなかたちでの政府と日銀の共同文書の表明は、日銀のデフレ脱却への責任を毀損させる一方で、直接的に効果がないと考えられる課題を政府に課すことを明示したかたちになってしまったと理解せざるをえない。逆に、こうした文書が公表されてしまうと、政府と日銀は目標を共有してすでに努力しているではないかといったかたちで、日銀法改正といった具体的な法改正の動きが頓挫する可能性も否定できない。

周知のとおり、FRBは中長期の物価上昇率のゴールが第一義的に金融政策によって決まると本年1月に明言している。これはティンバーゲン=マンデルの政策割当論から見ても至極真っ当な考え方だ。

ティンバーゲン=マンデルの政策割当論は、複数の政策目標を実現するには、それと同数の独立した複数の政策手段が存在しなければならないという命題と、それぞれの政策目標に対する政策手段の割当は、手段から目標への影響度の強さに基づいて選択されるべきだという命題の二つを含むものである。

本稿で話題にしている「デフレ脱却」が政策目標だとすれば、それにまず割り当てられる手段は、物価にもっとも直接的な影響を与えるであろう「金融政策」であって、「デフレ脱却に向けた取組について」の中で政府が明言するようには、デフレからの脱却のためにはデフレを生みやすい経済構造を変革することが不可欠であり、具体的な手段として「モノ」「人」「お金」をダイナミックに動かすための規制・制度改革、予算・財政投融資、税制など最適な政策手段の動員が必要ということにはならないはずである。

そして、筆者の知る限り、FRBとは異なる見方を開陳している中央銀行は日銀のみという状況だが、百歩譲って白川総裁の主張が正しいとしても、なお疑問が残る。

こういうことだ。「デフレ脱却に向けた取組について」を読むと、今後の物価動向について日銀は、デフレ脱却等経済状況検討会議で定期的に報告するとともに、政府は同会議における日銀の報告について点検をすることが明記されている。ただし、デフレ脱却等経済状況検討会議での決定事項は何ら法的拘束力を有していないと考えられ、そこで仮に政府が今後の物価動向の報告に影響を与えた日銀の金融政策に不満を述べ、具体的な対応策を迫ったとしても、日銀が対応策を行うインセンティブはほぼ無いに等しい。

デフレ脱却等経済状況検討会議は内閣府に設置されており、今年の4月から定期的に開催されている。会議の動向を見ると、デフレ脱却等経済状況検討会議第一次報告(http://www5.cao.go.jp/keizai1/deflation/2012/0710_1st_report.pdf)というかたちで、7月10日にこれまでの検討を踏まえた報告書が公表されている。

しかし、報告書の中身には現状の金融政策への提言は一言も述べられておらず、デフレ脱却に対して現状の金融緩和を継続するように期待するとの内容が記載されているのみである。かいつまんで述べれば、「モノ」「人」「お金」をダイナミックに動かすための規制・制度改革、予算・財政投融資、税制など最適な政策手段の動員が必要だとし、そのための具体策を検討するのがデフレ脱却等経済状況検討会議であり、これまでの議論の内容であったということだ。

結局、デフレ脱却等経済状況検討会議は、金融政策とは別の視点からデフレについて議論し提言を行う会議であるため、金融政策のパフォーマンスを検討し、必要ならば勧告を行うといった体裁ではなく、かつ法的な権限も持ち合わせていない。

こういった状況が続くとすれば、デフレ脱却等経済状況検討会議にて日銀が物価見通しを報告し、政府が点検を行っても、結局はただ会議を開催したという事実しか残らないだろう。日銀にとっては政府の対策を担保にして自らの政策責任を軽減させることができる一方で、政府にとっては日銀の政策を担保にして自らの政策責任を軽減させることが可能なのが、今回の「デフレ脱却に向けた取組について」の内実だとも言えてしまう。結局そのことで割を食うのは、われわれ国民なのである。

デフレ脱却に向けた「協調」をアピールするのであれば、政府が最低限行うべきは、すでに決まっている復興のための財政政策を着実に行うこと、展望レポートの成長率見通しを念頭に置きながら、実際の景気動向を点検の上で、消費税増税をはじめとする拙速な緊縮策を強行しないというかたちでのデフレ脱却に向けた「協調」を遵守することである。

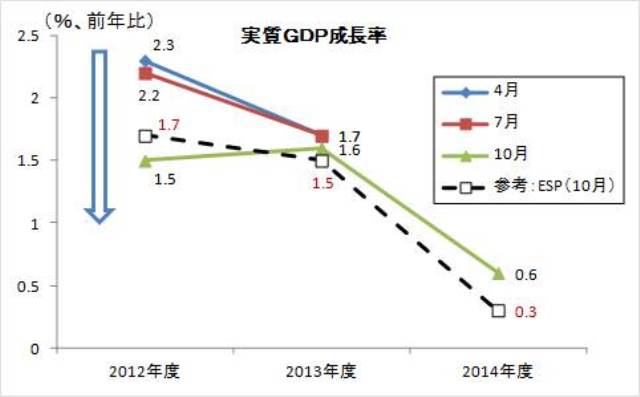

図表3は実質GDP成長率について展望レポートの見通しを示したものだが、政策委員による見通しの中央値は、ESPフォーキャスト調査の値よりも若干高めであることにも留意が必要だろう。さらに言えば、日銀の金融政策への信認をサポートするためにも日銀法改正に踏み切ることが必須である。

(資料)日銀展望レポート(4月、7月、10月)およびESPフォーキャスト調査(10月:回答期間9月25日~10月2日)より筆者作成。ESPフォーキャスト調査における2014年度の数値は中央値がないため、特別調査として行われた2014年度実質GDP成長率予測の平均値を参照している。

毎回のように繰り返される現象だが、金融政策決定会合の直後になると円高・株安というかたちで生じる市場の落胆は、日銀が設定した「目途」に対して、市場が適切と考える金融政策と、日銀が適切と考え実行した金融政策との間に齟齬があることから生じている。

これまで述べたように、「目途」の達成時期が後ズレしていくというかたちで未達期間が長期化する中では、日銀の「目途」達成に向けたコミットメントの枠組みを再構築することが、デフレ脱却に向けた「協調」を遵守するために必要である。そのためには冒頭で述べたような、大胆な金融緩和策の実行が検討に値するのではないだろうか。

プロフィール

片岡剛士

1972年愛知県生まれ。1996年三和総合研究所(現三菱UFJリサーチ&コンサルティング)入社。2001年慶應義塾大学大学院商学研究科修士課程(計量経済学専攻)修了。現在三菱UFJリサーチ&コンサルティング経済政策部上席主任研究員。早稲田大学経済学研究科非常勤講師(2012年度~)。専門は応用計量経済学、マクロ経済学、経済政策論。著作に、『日本の「失われた20年」-デフレを超える経済政策に向けて』(藤原書店、2010年2月、第4回河上肇賞本賞受賞、第2回政策分析ネットワークシンクタンク賞受賞、単著)、「日本経済はなぜ浮上しないのか アベノミクス第2ステージへの論点」(幻冬舎)などがある。