2013.01.31

アベノミクスでバブルが起きるは本当か?

2012年11月半ばから、株高・円安が続いている。安倍首相が唱える経済政策によって、金融緩和が強まりそれへの期待でもたらされた「アベノミクス相場である」。この市場の動きをどう評価するか、メディアでも様々な意見が飛び交っている。こうしたなかで、これまでの「デフレと円高と不況」が日本経済のスタンダードと考える識者などは、2012年11月から始まった円安を、気に食わないことと感じているようだ。

なかには、アベノミクスによって、「安倍バブルが起きるだけ」などと警鐘を鳴らしている人も散見される。こうした見方の代表例として、「日銀の敗北はバブルの始まり」と題する、2013年1月14日の池田信夫氏による論説があげられる(http://agora-web.jp/archives/1512864.html)。

また、当の日銀の白川総裁自身が、1月22日の日銀政策決定会合の記者会見にて以下のように述べたという。

物価上昇率が目標に届かない段階でバブルなど金融面の不均衡が顕在化した場合は、金融政策運営について「日銀が責任を持って判断する」と明言した。[東京 22日 ロイター]

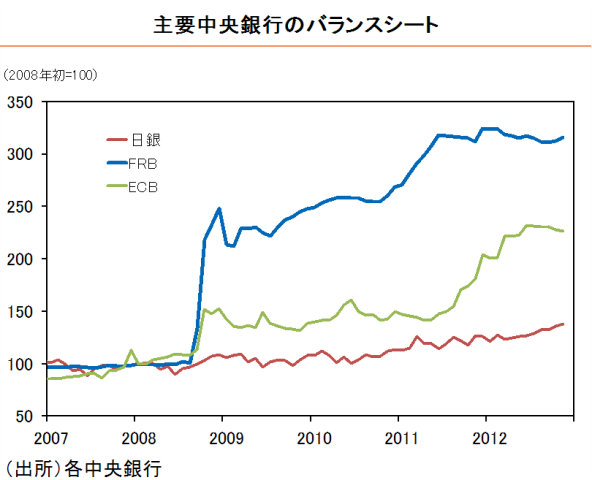

そもそも、アベノミクスで実現しようとしている、日本銀行による金融緩和強化、そして+2%の物価目標の設定などが何なのかを冷静に考えてみよう。これらの政策メニューは、すでに米FRBなどが先行して実現している政策である。具体的には、FRBは2010年以降、量的金融緩和の規模を増やし、FRBの資産規模はリーマンショック時から約3倍まで拡大している(それに対し、日本銀行のバランスシートはリーマンショック後に1.4倍までしか増えていない)。そしてFRBは今後も、失業率の改善などが実現するまで、量的緩和を拡大すると宣言している。なお、FRBは2012年1月に物価目標+2%を公式に設定している。

それがわかるのが以下のグラフである。

つまり、物価が安定して2%前後で推移していても、金融緩和を緩めないFRBの政策を、少なくとも日本銀行が見習うべし、というのがアベノミクスである。物価安定の責任を持つ日本銀行が、他の中央銀行と同様にきちんと仕事をするということだ。

こうした事実を踏まえるとまず、「日銀の敗北」というが、これは事実誤認である。デフレが問題であるなら、妥当な物価目標を定めて金融緩和を強化するのは、自然なことである。

そもそも、なぜ世界で物価目標制が導入されているかと言えば、それは中央銀行の独立性を高める有効な仕組みだからである。こういう仕組みがあれば、中央銀行はインフレ率が高まりすぎる時に、金融引き締めを行うことができる。

というのも、そうした明確な判断基準があれば、仮に政治が暴走しても、国民がこうした明確な判断基準に沿って中央銀行を支援することができるのだ。日本には、そうした基本的な仕組みが整っていないことがそもそもの問題なのだ。

アベノミクスは、日本銀行の金融政策が、米国と同様の姿に近づくことをまず目指している。本来ならば、中央銀行がしっかりとプラスの物価安定持続に成功していれば、「政治対中央銀行」という不毛な対立の構図は生まれなかったはずだ。そもそも、これまで、日本銀行にまかせて過去20年間何が起きてきたのか? そうした冷静な事実すら、池田氏のような識者には観察することができないのかもしれない。

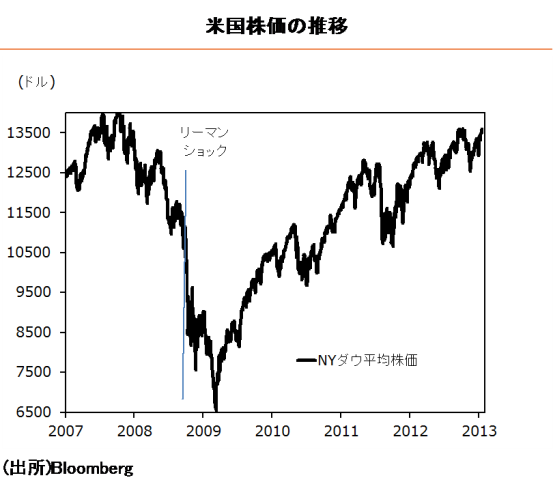

そして、日本銀行がFRBなどと同じ中央銀行に正常化するだけで、本当にバブルが起きるのだろうか? 仮にそれが心配であれば、すでに、日本銀行よりも大胆に金融緩和してきた、米国や英国では「バブルの予兆」がみられるはずである。しかし、金融市場に携わっている人間にとっては、米国などで、株式や不動産市場でバブルを心配する声は寡聞にして聞いたことがない。

たとえば、米国のダウ平均株価は、2013年1月中旬に14000ドルに迫る勢いで、2007年12月以来の水準まで上昇している。それがわかるのが上のグラフだ。これは、リーマンショックが起きる前の水準まで戻っているということだ。金融緩和の強化によるアベノミクスが心配な池田氏は、この米国株の動きも、当然バブルと認識しているのだろうか? もしそうであれば、米国の投資家に向けて、「今の米国株市場がバブルである」という論説でも書かれてみたらどうだろうか?

たとえば、株価の水準を評価する予想PERという指標は、現在の株価が、今後の将来の企業利益の何倍に相当するかを、投資家が評価しているかがわかる数字だ。この米国株市場の予想PERは、10倍台前半と歴史的にみて低い。データを遡ることのできる1985年以降の予想PERの平均値は15倍前後である。つまり通常であれば、米国株価の予想PERは15倍前後というのが普通であるということだ。

これを踏まえれば、市場が通常想定する株価(S&P500指数)は1700前後が通常であり、現在の株価は1500前後なわけだから、通常の株価を10%以上下回っている。これをダウ平均株価に当てはめると、ダウ平均株価は14000ドル近辺だが、少なくとも15000ドルが通常であり、決して割高にあるとは言えない。

言い換えると、PERの逆数(利益/株価)である株式の益利回りが高いというわけである。株式の益利回りとは、株式への投資によって1年後にどの程度のリターンを投資家が得られるかを示すものだ。これが高いということは、株式投資で投資家がリスクをテイクする際、要求しているリターンが高い状態にあることを示している。

つまり、リーマンショック後に大規模な金融緩和政策(2013年1月現在の日銀の金融緩和の規模の2倍にあたる規模の金融緩和)が行われたアメリカの金融市場においても、バブルと考えられているどころか、株式に投資するリスクをとるには、ハードルが依然として高いと投資家が感じているということだ。

さらにこの株の益利回りから、リスクプレミアムを引けば、米国の投資家が、長期的な企業利益の期待を前提に、株式投資に対してどれだけのリターンを想定しているかがわかるようになる。リスクプレミアムとは、株式市場の変動によって生じる損失リスクを表す数字である。より具体的には、2013年1月現在、米国株の益利回りが約7.6%前後。ここから株式市場における平均的なリスクプレミアム(5%)を差し引いても2%台という水準にある現実が見て取れる。

そして現在、リスクプレミアムを引いた後の株式益利回りが2%台という数字と、損失リスクがほとんどない米国10年国債の金利(2%前後)があまり変わらないという状況になっている。これは、株式投資と国債に対する期待リターンが、ほとんど変わらない状態になっているということだ。

つまり、株式市場で「将来の企業の利益成長がほぼゼロと想定されている」ということである。これはあまりに異常な状態だ。なぜなら、どんなに成熟した国でも、4%程度は経済全体――つまり企業利益――が成長するからである。だから、リスクプレミアム調整後の株式の益利回りが、10年ものの米国債の金利と同じ水準にあるということは、米国の投資家が、今後、経済成長が続かないことを想定していることを意味している。

これは、現在の米国の金融市場の大きなパズルと言える。つまり、FRBはこれまで大胆な金融緩和政策を行ってきたが、「株式市場がバブル」というよりも、株式市場が将来の企業利益の成長を期待していないことを見れば分かる通り、「なぜ米国株は割安なままなのか」がマーケットにおける目下の議論になっているということである。

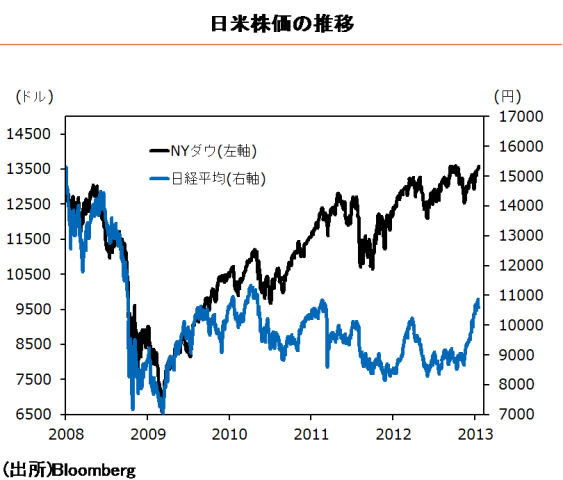

そして、米国市場での議論を、日本株の現状に当てはめればどうだろうか。世界の株式市場を引っ張ってきた米国株市場ですら、「株価がなぜ割安か」が議論されているわけだから、アメリカよりも株価の伸び率が低い日本においても、ほぼ同様の議論が当てはまる。

1月中旬現在の日経平均株価は、11000円台を窺う水準にあるが、アベノミクス相場が始まる直前の12年11月半ばの9000円前後から2割前後上昇していることになる。米国ダウ平均株価と比較して表示しているのが上のグラフだ。この程度の株高で、「安倍バブル」などと騒ぎ立てるのは、先に説明した標準的な株価水準の考え方を踏まえれば、残念ながら、「マーケット知らない妄言」であると言われてもしようがないような状況だろう。

日本株は、リーマンショック後の高値である2010年4月にも達していない。日本が、過去3年続いた経済の大失政が終わり、米欧のように経済が正常化する過程にあるならば、2010年4月の高値などは通過点に過ぎない。そもそも、米欧の株価水準がリーマンショック前の水準を取り戻しているのに比べれば、日本の株価水準は「格段に出遅れている」状況には変わりはない。しかも、アベノミクス相場以降起きた、20%前後の株価上昇は、2009年以降年に1回くらいは起こる普通の出来事である。100歩譲って「バブル」と騒ぐにしても、それはまだまだ先というのが、金融市場に携わるものの常識であろう。

では、日本の株価がどこまでいけばバブルの心配も少しは出てくると言えるのか。いろいろな考え方があるが、少なくとも、現在の米国同様に、リーマンショック前の2007年12月時のように日経平均株価が15000円まで上昇する時があげられるだろう。米国株と同様に日本株がリーマンショック前に戻っているということは、日本経済が将来デフレ脱却に向かっていると市場が認識している、ことを意味するからだ。

米国市場では「なぜ株価が割安なのか」が議論されている。そして、債務問題に苦しんでいる欧州主要国でもリーマンショック前の水準にまで株価は上昇している。こうしたなかで日本も、アベノミクスが成功し、デフレ脱却と経済が正常化する道筋がみえれば、今後米欧と同様に株価が追いついてもおかしくない。

ただ、それが成功するかどうかは政治次第だから、脱デフレシナリオを完全に織り込むのは早いだろう。いずれにしても、「バブルが起きる」というのは、長年低成長を経験してきた日本人にとって、あまりにも控えめに過ぎやしないであろうか。

プロフィール

村上尚己

米大手資産運用会社アライアンス・バーンスタイン マーケットストラテジスト(兼エコノミスト)。1994年東京大学経済学部を卒業後、第一生命保険相互会社に入社。(社)日本経済研究センターへの出向と第一生命経済研究所を経て、2000年よりBNPパリバ証券日本経済担当エコノミスト、2003年よりゴールドマン・サックス証券シニアエコノミスト、2008年よりマネックス証券チーフ・エコノミストとして、グローバルな景気動向、経済政策、金融市場の分析に従事。2014年5月より現職。著書「日本人はなぜ貧乏になったか」(中経出版)など多数。