2011.08.02

進む円高をどう考えるか

円高基調がつづいている。8月1日のニューヨーク市場では、円ドルレートが一時76円29銭をつけ、震災後に記録した戦後最高値である76円25銭に肉薄する動きをみせた。その後、東京外国為替市場の取引がはじまった8月2日の時点では77円台で取引されている。以下では進む円高をどう考えるかという点について、いくつかポイントを絞って論じてみることにしたい。

円高の原因は何か

円ドルレートは日本円と米国ドルの通貨の比率である。よって円高・ドル安や円安・ドル高といった場合には、日本側に起因する要因と米国側に起因する要因とを整理して考える必要がある。これらの点を念頭におくと、報道で指摘されている原因は米国側の要因に過度に偏っているのではないかと筆者は考える。以下この点についてみよう。

まず報道で指摘されている米国側の要因についてみよう。最近の円高の理由は、連邦債務上限の引き上げをめぐっての政治的な混乱にあるとされていた。報道でも明らかなように、連邦債務上限の引き上げについては、7月31日(米国時間)にホワイトハウスと民主・協和両党指導部のあいだで合意がなされた。仮に円高が進んだ理由が連邦債務上限引き上げ問題にあるのならば、その後は円安へと振れていくはずだろう。

だが円ドルレートはいったん78円台をうかがう動きをみせたものの、ふたたび円高が進んでいる。債務上限引き上げ問題が収束した後の円高の理由としては、米国債の格下げ懸念の高まりや米国経済の脆弱さが取りざたされている。あたかも報道を参照するかぎりでは、対外的要因にもとづく深刻な苦境がゾンビのように絶え間なく日本経済に襲いかかっているために、円高という足枷を甘受せざるをえないかのように筆者には思えてしまう。

つまり、このような報道で指摘される「円高の原因」なる認識は、実際にマーケットで取引をしているプレイヤーにとっては「材料」として重要な意味をもつのかもしれないが、円高が進むことで影響をこうむる一国民の目線でいえば、大した意味をもたないのではないか。

たとえば米国債務上限引き上げ問題の本質は、民主党と共和党の政争によって債務上限の引き上げの法改正が困難であったという政治的な問題、つまりカネはあるのだが上限規制という枠組みのお陰でカネを出せないという話であって、ギリシャのように財政の悪化が即デフォルトにつながるという類の話ではない。

米国債の格下げ懸念についても、現状のトリプルAからダブルAへと格下げが生じたとして、それが米国債の急騰に結びつくかは自明ではない。なぜかといえば、格下げの懸念がささやかれるようになっても米国債の金利や各国債とのスプレッドは急騰の動きをみせていないし、格下げとなったとしても米国債市場がいつでも売買可能な世界で最大の債券市場であるという事実は変わらないためだ。日本との比較で考えれば、米国よりも財政赤字が深刻でかつダブルAの格付けである日本国債の金利は1%台を推移している。たしかに各国固有の要因はあるだろう。だが日本において格下げが生じた結果、長期金利が急騰しているという事実はみあたらない。

そして、米国経済の脆弱さについては、たとえば最近公表された2011年第2四半期(4月~6月期)のSNAでは実質GDP成長率が前期比年率1.3%増となり、市場見通しよりも低い水準にとどまった。たしかに消費の停滞が鮮明になった状況は懸念すべき事態ではある。しかしながら、ことに日本との比較でいえば、わが国の実質GDP成長率は2010年第4四半期、2011年第1四半期と前期比マイナス成長であり、東日本大震災の影響もあいまって2011年第2四半期もマイナス成長が見込まれている状況である。実質GDP成長率の落ち込みが予想される米国経済と、3四半期連続のマイナスの実質GDP成長率が見通されている日本経済を比較すれば、日本経済の方が深刻な状況だろう。

以上のように、米国債務上限問題、米国債格下げ、米国経済の脆弱さといった要因は、「材料」として市況を短期的に変化させる要因にはなりえるかもしれない。だが冷静な眼で財政悪化や経済成長の動向をみれば、米国よりも日本の方が深刻である。結局円高の「材料」ではあったとしても、リーマン・ショック、東日本大震災を経て進む円高トレンドを説明する「原因」にはなりえていないと考えられる。

先程、円ドルレートは日本円と米国ドルの通貨の比率であると述べた。報道で指摘されている米国側の要因が材料以上の域を出ないとすれば、では、円高の原因は何だといえるのだろうか。

為替レートが何によって決まるのかを考える際の理論には様々なものがあるが、リーマン・ショック以降に進む円高を左右しているのは中央銀行のバランスシートの拡大ペースの差といった、日本銀行とFRBとの金融政策スタンスの違いの影響が大きい。

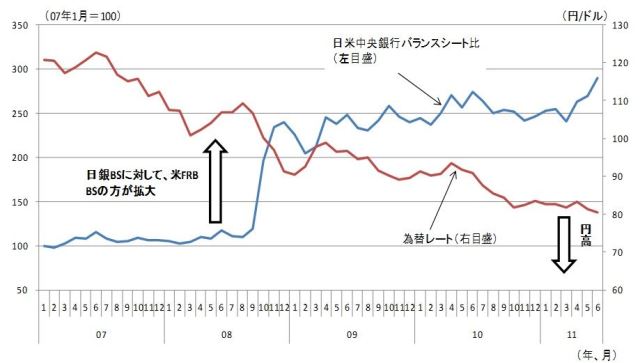

図表1は、日米中央銀行のバランスシートの比(米国FRBバランスシート(2007年1月を100とした指数)を日本銀行バランスシート(2007年1月を100とした指数)で割り、100を乗じた値)と円ドルレートをみている。2008年9月のリーマン・ショック以降の局面では、日本銀行のバランスシートに対して米FRBのバランスシートの方が大きく増加すると円高が進み、日本銀行のバランスシートの方が米FRBのバランスシートと比べて大きく増加すると為替レートは円安にふれていることがわかる。

(資料)日本銀行・FRB統計より筆者作成

東日本大震災が生じた2011年3月はシステミックリスクの高まりにより日本銀行が当座預金残高を拡大させたことで、日米バランスシート比は低下し、為替レートが円安に振れた。しかし2011年4月以降の動きをみると、QE2(量的緩和第2弾)によりバランスシートの規模を拡大させた米国FRBに対して、日本銀行は震災によるシステミックリスク後退の判断から資金吸収、つまりバランスシートの規模を縮小させた。このことが円高につながっていると考えられる。

円高を考える際の2つのポイント

円高が進んでいるのは何もいまにはじまったことではない。以下では、円高を考える際に筆者が重要であると考えるポイントについてまとめてみよう。

1点目は円ドルレートではなく、実質実効為替レートでみると円高はそれほど深刻ではないため、円高の影響は深刻ではないという議論である。

実質実効為替レートは、円と貿易相手国との為替レートを、貿易相手国との物価の相対的変化を考慮しつつ、日本の貿易シェアで加重平均した値であり、貿易相手国全体との貿易面での有利・不利を示す指標である。実質実効為替レートは、名目実効為替レートの変化によっても上下するが、物価によっても上下する。つまり日本が貿易相手国と比較して物価下落が進めば(輸出には有利となるため)下落する。

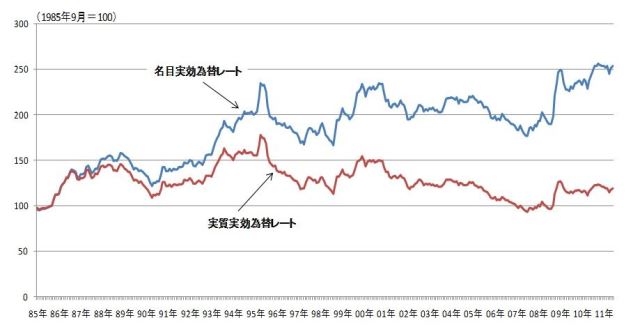

図表2はプラザ合意時の1985年9月を100とした指数のかたちで、名目実効為替レートと実質実効為替レートの推移をみている。図表は2011年6月までのデータを示している。図表からは名目実効為替レートが2010年後半の最高値レベルに肉薄しており、7月時点の円高進行を考えれば、さらに上昇している可能性が高いことが予想される。一方で実質実効為替レートは95年の円高期よりも低い水準だが、90年代半ば以降デフレがつづいていることを念頭におけば、物価低下の影響が実質実効為替レートの推移に影響を与えており、「実質実効為替レートが低位で推移しているから影響は深刻ではない」という議論は誤りであることが分かるだろう。

(資料)日本銀行統計より筆者作成

円高やデフレが進むことで懸念されるのは、円高やデフレにより国内企業の収益条件や雇用環境が悪化し、時間的なラグをともないながら消費や投資、輸出入に影響を与えるためだ。東日本大震災の影響で、たとえばわが国の製造業は将来にわたる電力不足や、電力価格の引き上げによるコスト増という難題を抱えている。企業の採算ラインを超えるレベルの円高が定着すれば、生産拠点の海外移転は、国際競争に直面している企業にとっての最適対応となってしまう。これは国内産業のさらなる停滞と、さらなる潜在成長率の停滞にもつながるだろう。

2点目は、2010年後半の円高時でも話題に上がった「通貨切り下げ競争」にともなう見解についてである。拙稿(https://synodos.jp/economy/2298)でまとめたように、為替レート切り下げ競争が近隣窮乏化を招くという議論は正しくない。円高を米国側の視点に立ってみればドル安を意味するわけだが、これは直接的には輸出増加という経路を通じて経済を下支えする役割を果たすだろう。わが国も円高になるたびにゾンビのように指摘される対外要因の前で思考停止するのではなく、さらなる金融緩和政策を行うことが重要だ。そして既存研究の成果を念頭におけば、金融緩和をともなう為替レート切り下げ競争は、近隣窮乏化ではなくむしろお互いの国にとってメリットをもたらすことを重視すべきだろう。

進む円高を止めるために必要なこと

1日のニューヨーク外国為替市場で円相場が急騰したことを受けて、野田財務大臣は為替介入を視野に入れて日本銀行や各国の通貨当局と協議しているとの報道がなされている。この報道の影響もあって、為替レートは1ドル77円台で取引がなされているようだ。

進む円高を止めるために何をすべきか。まず押さえておくべき点は、「国際金融のトリレンマ」である。現代において、「国際資本移動の自由化」、「固定為替相場制度」、「独立した金融政策」の3つの目的を同時に達成することは不可能である。周知のように、わが国は「国際資本移動の自由化」と「独立した金融政策」の2つにコミットしており、為替レートは変動相場制を採用している。このため、為替レートの動きを直接コントロールすることはできず、為替介入の効果は短期的な為替レートの変動をけん制する役割がせいぜいのところであることに留意すべきである。

そして為替介入に頼るのが危険なのは、白川総裁が著書『現代の金融政策』でまとめているように、現在の制度を前提とするかぎり、同額の金融緩和策とセットでない為替介入により供給された資金は早晩吸収されてしまうという事実だ。日本銀行は8月4日から5日にかけて金融政策決定会合を開催する予定だが、仮に政府が為替介入を実行したことが為替レートの推移等で裏づけられたとして、日本銀行が新たな金融緩和のアクションを取らないのならば、為替介入はみせかけのものになってしまう。現段階では為替介入が実際に行われるのかどうかはわからない。だが、為替介入が行われた場合の日本銀行の政策スタンスの変化の有無は重要なポイントだろう。

過去の震災との共通点という点でいえば、1995年1月の阪神淡路大震災の際にも急激な円高が生じている。これは政府支出が拡大する一方で金融緩和策が遅れたこと、つまり財政政策と金融政策のポリシーミックスがうまく働いていないことが一因であったと考えられる。今回の東日本大震災に際しては、現在震災対策として第1次補正予算、第2次補正予算が決定されたが、補正予算の決定とタイミングを合わせるようにして日本銀行は金融緩和のペースを落としてしまい、円高につながった。

図表1で示したように、ことにリーマン・ショック以降の局面で考えれば、中央銀行の金融政策スタンスの違いが為替レートの変化に大きく影響している。米国FRBはQE2(量的緩和第2弾)を6月に終了し、バーナンキ総裁はFRBのバランスシートの規模を維持する政策を行っている。9月以降に予定されている第3次補正予算が実行された際に、日本銀行が金融政策のスタンスを大きく転換させなければ、さらに円高が進むだろう。

進む円高を止めるためには、金融政策のさらなる緩和が必要である。そして金融政策のさらなる緩和を行うことは、東日本大震災にともなう財政支出の増加が容易に予想される現局面において、なおさら重要な意味をもつのである。

プロフィール

片岡剛士

1972年愛知県生まれ。1996年三和総合研究所(現三菱UFJリサーチ&コンサルティング)入社。2001年慶應義塾大学大学院商学研究科修士課程(計量経済学専攻)修了。現在三菱UFJリサーチ&コンサルティング経済政策部上席主任研究員。早稲田大学経済学研究科非常勤講師(2012年度~)。専門は応用計量経済学、マクロ経済学、経済政策論。著作に、『日本の「失われた20年」-デフレを超える経済政策に向けて』(藤原書店、2010年2月、第4回河上肇賞本賞受賞、第2回政策分析ネットワークシンクタンク賞受賞、単著)、「日本経済はなぜ浮上しないのか アベノミクス第2ステージへの論点」(幻冬舎)などがある。