2014.11.06

消費税再増税を考えるための4つのポイント

安倍首相は2014年7-9月期のGDP統計を勘案しながら、2015年10月から消費税率を10%に引き上げるか否かを判断するとのことだ。

消費税増税は、社会保障制度を維持・充実させ、財政健全化に結びつけることが目的と言われる。再増税を考える際のポイントと合わせて、以下論じることにしたい。

消費税増税は社会保障制度を維持するための安定財源ではない

最初のポイントは、消費税は社会保障制度を維持するための安定財源とは言えないということである。

2013年度の社会保障給付費は総額で110兆円であり、毎年増加を続けている。5%から10%に消費税率を引き上げた場合に新たに見込まれる消費税収は13.5兆円程度だが、社会保障給付費は毎年3兆円から4兆円のペースで増加するため、10%まで消費税を増税して得られる税収で赤字額が削減されるのは数年程度であって、再び赤字額が拡大することになる。

研究者の試算によると、将来拡大を続けていく社会保障給付費を全額消費税で賄うとすると、その場合の消費税率は30%から40%程度となる。社会保障制度を維持するために消費税を活用するのならば、毎年のように消費税率を引き上げる必要がある。だが5%から8%へと消費税率を引き上げるのに17年もの歳月がかかったことから考えても現実的に困難だろう。以上からは、消費税は、拡大する社会保障給付に自動的に対応する安定財源ではないと言える。

消費税は低所得者に対して厳しい税である

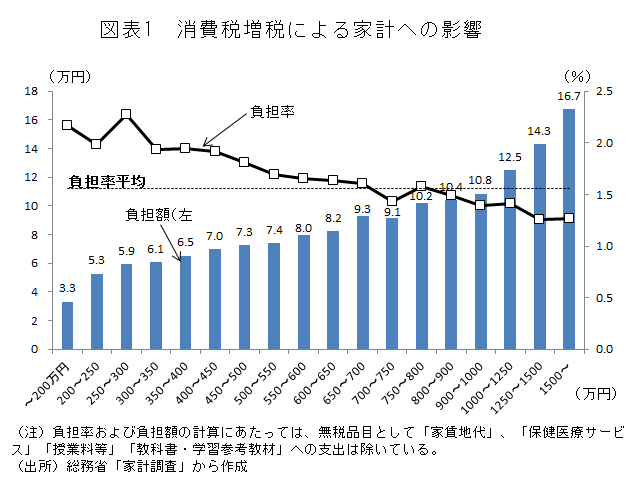

2つ目のポイントは、消費税は低所得者に対してとくに厳しい税であるということだ。図表1は総務省「家計調査」を用いて、5%から8%へ消費税率が上がった場合の家計の負担額と負担率を試算した結果である。この図をみると分かるとおり、高所得者ほど消費額が大きいために消費税増税による負担額は大きくなる。しかし、どんな人でも一定量の消費をしなければ生きていくことができない。所得に対する負担率でみると低所得者ほど負担率が高くなるということだ。

低所得者ほど消費税増税による負担率が高くなるということは、低所得者ほど家計消費の落ち込みが深刻となる可能性が高いことを示唆する。図表2は、所得階層別に家計消費の変化をまとめているが、今年の4月から8月にかけての消費の落ち込みは、世帯の年間収入が下から数えて2割の第一分位に属する家計において最も深刻であり、とくに非正規雇用者の方が多い低所得の勤労者世帯ほど消費を減らしている。そして年齢でいえば40歳未満、地域別では地方で暮らす方の消費の落ち込みが深刻である。現在生じているのは、低所得者をはじめとする弱者支援が目的の一つである社会保障の財源を確保するため消費税を増税することで、増税のしわ寄せが弱者に向かってしまっているという本末転倒ともいえる事態なのである。

さて、消費税増税による低所得者への負担を軽減するため、特定の品物に対して軽減税率が必要だとの指摘がなされる。しかし軽減税率は低所得者の負担軽減にはつながらない。例えば食品に軽減税率を適用した場合を考えると、同じ食品でも低所得者よりも高所得者が購入する食品の値段が高いため、軽減税率は逆に高所得者の優遇につながってしまう。むしろ低所得者への負担を軽減するためには、所得をきちんと捕捉した上で、低所得者への現金給付を行うことが必要である。消費税増税の是非ばかりがクローズアップされるが、消費税率を10%に引き上げる際には、本来低所得者の負担軽減策についての検討を行い、具体策を実行することも合わせて行われる予定だったはずだ。こうした点もきちんと議論し、実行する必要があるだろう。

消費税増税は経済への悪影響が大きい

3つ目のポイントは、消費税増税は経済への悪影響が大きく、法人税や所得税の税収減少を通じて税収全体を減らすことにつながるということである。

消費税増税は駆け込み需要と反動減、そして増税分だけ商品の値段が平均的に上がってしまうことで家計の実質的な所得が低下し、その結果、支出が抑えられるという二つの経路を通じて日本経済に影響する。

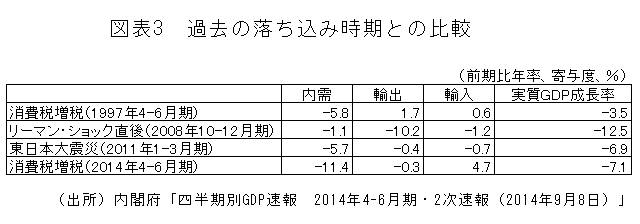

図表3は2014年4-6月期の実質GDP成長率の落ち込みを過去の時期と比較した結果である。今回の消費税増税直後の実質GDPの落ち込みは7.1%減となり、東日本大震災以上の落ち込みとなった。

実質GDPの落ち込みが何によって生じたのかを見ると、リーマンショック直後のように海外経済が悪化して輸出が大きく落ち込んだのではなく、家計消費、住宅投資、設備投資といった国内需要の落ち込みが原因である。実質GDPに対する国内需要の落ち込みの影響は図表3で比較した時期に留まらず、統計で比較可能な94年以降で最悪となっている。

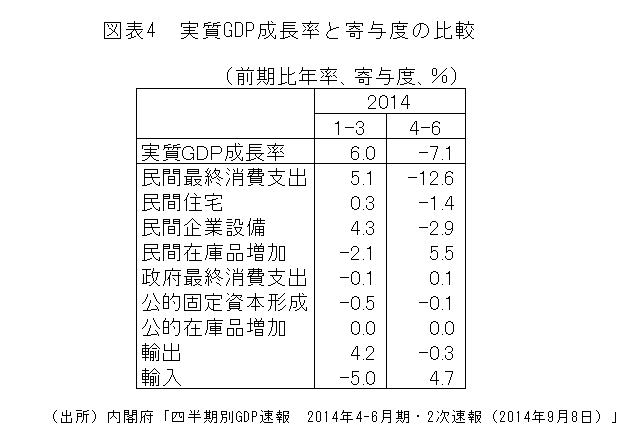

そして実質GDPにプラスの影響を及ぼしたのは、図表4のとおり在庫の増加と輸入の減少による。経済産業省「鉱工業生産」等を参照すると、在庫の増加の多くは売れ残りによる所が大であるため、7月以降、企業は生産や投資、さらに雇用を削減することが予想される。輸入の減少は国内需要の低下を反映しているため、これもGDPの上昇要因といっても良い兆候とはいえないのである。

2014年7-9月期GDP速報値にもとづく判断のポイント

冒頭に述べたように、安倍首相は2014年7-9月期のGDP統計を勘案しながら12月に再増税の是非を判断するとのことである。筆者自身は、2015年10月からの再増税の是非を検討する場合に、可能ならば7-9月期のGDP統計のみならず12月時点で参照可能な月次ベースの統計も合わせて参照すべきと考えるが、以下では2014年7-9月期のGDP速報値にもとづいて判断する場合にどのような点が判断基準になるのかを考えよう。

甘利経済再生担当大臣は、2014年4-6月期のGDP速報値直後の記者会見で、「1~3月期の駆け込み需要と4~6月期の反動減という今回の消費税に伴う上下の振れを除いて、経済全体の趨勢を見るということが大事だ」との認識を示し、2014年1-3月期GDPと4-6月期GDPの単純平均値と2013年の同時期のGDPや、2013年10-12月期のGDPとの比較を行っている。

筆者は駆け込み需要と反動減の影響を慣らしてみるのであれば、それは駆け込み需要と反動減が生じる民間消費と住宅投資のみに対して行うべきであるし、1-3月期GDPと4-6月期GDPの単純平均で駆け込み需要と反動減の影響を慣らした趨勢の動きを見ることができるとの指摘には全く賛同しないのだが、大臣が一旦発言した理屈を撤回することは難しいだろう。よってあえて甘利大臣の論理に沿った形で検討してみよう。

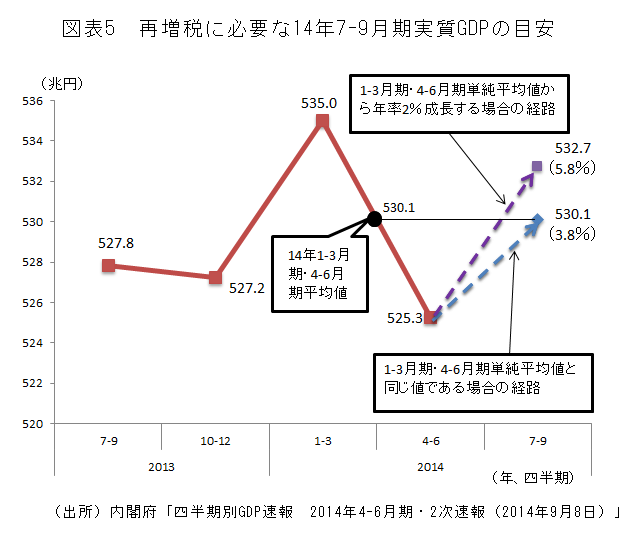

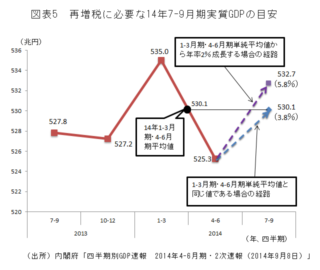

図表5は、実質季節調整済のGDPを参照の上で、2014年1-3月期と4-6月期の単純平均値を計算し、(1)7-9月期の実質GDPが14年1-3月期と4-6月期平均値と同じで推移する場合の実質GDPと、そのために必要な7-9月期の前期比年率成長率、(2)7-9月期の実質GDPが14年1-3月期と4-6月期平均値から年率2%成長する場合の実質GDPと、そのために必要な7-9月期前期比年率成長率を図示している。

政府が7-9月期のGDP統計をみて再増税に日本経済が耐えうるのか否かを判断するのであれば、1-3月期と4-6月期の単純平均値よりも7-9月期実質GDPが低い水準に落ち着くとしたら、これまで趨勢として上昇基調で推移していた実質GDPが下落基調に転じたということになるため、当然、再増税に日本経済は耐えられないとの判断になろう。そのためには、7-9月期の実質GDP成長率が少なくとも前期比年率3.8%を超えることが必要条件となる。

そして消費税法附則第十八条(景気条項)の判断に従えば、実質GDP成長率2%が判断基準となりうる。この場合には、7-9月期の実質GDP成長率が前期比年率5.8%を超えることが必要条件となる。

各種報道によれば、各調査機関の7-9月期の実質GDP成長率の見通しは前期比2%を下回る予測が多いとのことだ。こうした予測通りに推移するとすれば、成長率の観点からみて予定通りの再増税は困難という判断に落ち着くだろう。

もちろん、実質GDP成長率が先ほど述べた年率5.8%成長を上回ったとしても、成長率に寄与したのが輸入の減少や在庫の増加がメインであったとしたら好ましい動きとはいえない。消費税増税によって大きな影響を受けた民間消費や住宅投資が7月以降順調に回復しているのかどうか、増加が既に予想されている公共投資のみならず、設備投資や輸出の堅調な増加が確認できるかどうかといった視点も合わせて考慮することが必要だろう。

消費税再増税をどう考えるか

以上、消費税増税は社会保障制度を維持するための安定的財源たりえないこと、消費税増税は低所得者に対して厳しい税であって、弱者を救うことが目的の一つである社会保障制度の財源にはそぐわないこと、消費税増税は経済への悪影響が大きく、7-9月期の経済動向から判断する際には、年率5.8%、最低限少なく見積もっても年率3.8%を上回る成長率が必要であることを述べた。7月以降の経済指標の動きからは7-9月期に前期比年率3.8%を上回る成長率を達成できる可能性は低く、日本経済の状況に照らしてみて予定どおり2015年10月から再度消費税率を引き上げることが可能という判断を下すことは困難であると思われる。

周知のとおり、日本の社会保障制度は、現役世代が支払う保険料によって給付が賄われる社会保険方式を採用している。最初に述べたように、高齢化が進むと社会保障給付費は増加するが、これまで公費負担というかたちで税金が投入されることで保険料をできるだけ引き上げない政策がとられたことで、基礎年金、介護保険、高齢者医療の半分程度が、政府が徴収する税金や政府による借金で賄われるようになった。これは、どんな高所得者でも、受け取る社会保障給付の半分が国民の税金や借金から捻出されているということである。こうした税金や借金を主に担うのは、現在の高齢者ではなく、若者や将来世代であるため、「持たざる若者や将来世代」から持てる高齢者への再分配を行っているに等しいともいえる。消費税をさらに増税することは、このような歪んだ所得再分配を認め、さらに拡大させることにつながる。

まずは2015年10月に予定されている増税を延期して、日本経済を健康体に戻すことが先決だ。具体的には、安倍政権が目指している消費税増税に伴う物価の上昇分を除いたベースで2%のインフレ率を達成・維持することでデフレからの完全脱却を達成し、そのことで得られる経済成長を維持しながら税収を確保することが望まれる。政府は2020年度までに財政赤字を黒字化することを目標としているが、この目標の達成は現状では困難である。達成可能な財政再建の道筋を再度設定しなおすとともに、社会保障制度と消費税にある制度上の矛盾を解消していくことが今求められているのではないだろうか。

■あわせて読みたい

プロフィール

片岡剛士

1972年愛知県生まれ。1996年三和総合研究所(現三菱UFJリサーチ&コンサルティング)入社。2001年慶應義塾大学大学院商学研究科修士課程(計量経済学専攻)修了。現在三菱UFJリサーチ&コンサルティング経済政策部上席主任研究員。早稲田大学経済学研究科非常勤講師(2012年度~)。専門は応用計量経済学、マクロ経済学、経済政策論。著作に、『日本の「失われた20年」-デフレを超える経済政策に向けて』(藤原書店、2010年2月、第4回河上肇賞本賞受賞、第2回政策分析ネットワークシンクタンク賞受賞、単著)、「日本経済はなぜ浮上しないのか アベノミクス第2ステージへの論点」(幻冬舎)などがある。