2016.12.26

2017年の経済展望――世界経済を見る上での4つのポイント

2016年も残すところ1週間を切った。11月28日に公表されたOECD(経済協力開発機構)経済見通しによると、2016年の世界実質GDP成長率は2015年の3.1%から伸びが鈍化して2.9%である。低成長には、米国の予想外の失速、日本、欧州各国の低成長の持続といった日米欧の動きと、原材料価格の急落の影響を大きく受けた資源輸出国の低迷、そして中国に代表される新興国の成長率の鈍化といった要素が作用している。

OECDの経済見通しによれば、2017年および18年の世界経済成長率は3.3%、3.6%と、2016年からやや加速することが見込まれている。本稿では4つのポイントに分けて2017年の世界経済を展望してみたい。

「長期停滞」の可能性を示唆する2016年の先進国経済

日本は「課題先進国」と言われて久しい。バブル崩壊後、総需要の停滞が持続する中でデフレが続き、名目成長率はゼロ近傍に留まり、度重なる小出しの財政・金融政策は総需要の停滞を打破するには至らず、デフレの持続も相まって政府債務を未曾有の水準にまで拡大させた。

こうした総需要の停滞は、非正規雇用の拡大や労働参加率の低下といった労働の「質」の低下や、維持更新主体の設備投資の常態化といった投資の「質」の低下につながることで、生産性の低迷をもたらしている。

つまり総需要の停滞の固定化が総供給の悪化をもたらすという「履歴効果」を伴いながら長期停滞が持続したのが、1990年代以降の日本経済の姿であった。換言すれば、2016年は、1990年代以降の日本経済の動きを米国や欧州といった先進国がトレースしつつあるのではないかとの懸念が深まった年であり、こうした懸念が転換するか否かが、2017年の先進国経済先行きの第一のポイントだ。

状況を整理しておこう。金融危機に見舞われた後の先進国経済の動きをみていくと、米国は大胆な金融緩和策からの転換を図ることが可能な程度には回復したものの、金融危機前の成長経路への復帰を果たせてはいない。

欧州経済も英国のEU離脱、問題が棚上げされたままのギリシャ債務問題、不良債権問題が顕在化しつつあるイタリア経済、といった様々なリスクを抱えつつ、低成長と低インフレが続いた。日本経済も安倍首相による大胆な経済政策が実行されているものの、消費税増税に踏み込んだ2014年以降の国内需要は低迷し、デフレ脱却も道半ばの状況にある。

こうした日米欧の経済状況は、ローレンス・サマーズ元米財務長官(米ハーバード大学教授)が指摘する「長期停滞論(secular stagnation)」に沿った姿であると解釈することも可能である。

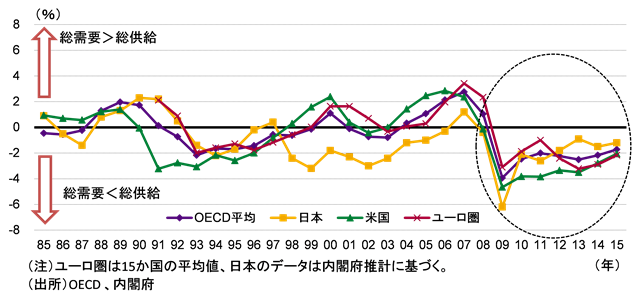

図表1から図表3は日米欧を含む先進国経済の特徴を整理している。図表1はOECD平均、日本、米国、ユーロ圏に分けてGDPギャップの動きをみているが、リーマン・ショックが生じた2008年以降に総需要が大きく減少することでデフレギャップが拡大し、その後解消が進んでいない事が読み取れる。

図表1 解消が進まない先進国の需要不足

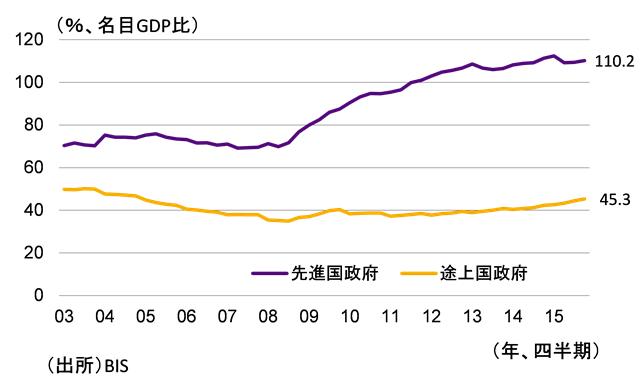

ただし以上の総需要の急減と持続に対して先進国は何もしなかったのではない。図表2は先進国の政府債務残高GDP比の推移をみているが、2009年から13年にかけて先進国の政府債務残高GDP比は急増した。これは各国が協調して財政支出を増加させたことを意味する。だが財政支出の拡大は先進諸国の総需要の下支えにはつながったものの、総需要の力強い拡大の呼び水にはならずに、低成長と政府債務残高が固定化することで、2015年には110%に及んだ。

図表2 先進国政府債務残高の拡大

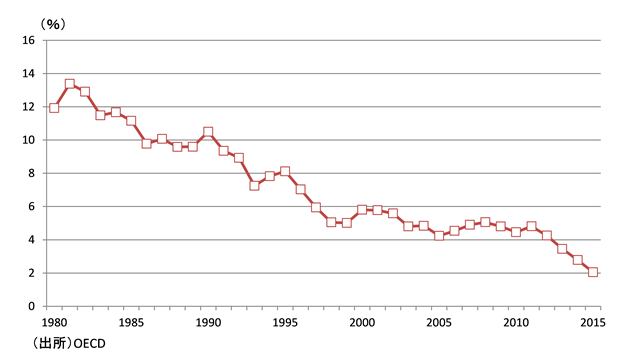

こうした政府債務残高の拡大に対してしばしば懸念されたのは、財政悪化懸念を背景とした長期名目金利の急騰である。だが図表3にある通り、先進国の長期名目金利は急騰ではなく低下を続けている。

長期名目金利は予想インフレ率、潜在成長率、リスクプレミアムが上昇すれば上昇し、逆にこれらが下落すれば低下する。財政悪化懸念はリスクプレミアムの上昇を通じて長期名目金利の上昇圧力として作用すると考えられるものの、実際のデータからは、こうした長期名目金利の上昇圧力よりも、予想インフレ率や潜在成長率の停滞を通じた長期名目金利の低下圧力の方が大きいことが示唆される。

図表3 先進国(OECD諸国)の長期名目金利の推移

つまり2016年の先進国経済は、日欧を中心に大規模な金融緩和策は継続しているものの総需要不足に基づく低成長が続き、政府債務残高GDP比が縮小しないために大胆な財政出動に踏み切ることができず、その結果低成長や低インフレ率が持続して、長期金利の低下が進んだとまとめることができるだろう。

政府の財政状況は、政府債務残高の大小ではなく、一国が毎年生み出す名目付加価値(名目GDP)で見た政府債務残高GDP比が、中長期的に横ばいないし低下していくと見込まれるか否かで判断する必要がある。

政府債務残高を横ばいないし低下させるためには、政府財政赤字から過去の債務に伴う利払い負担を除いたプライマリーバランス(基礎的財政収支)を黒字化させること、名目GDP成長率を長期国債金利よりも高い状況で維持することが求められる。

わが国のプライマリーバランスは赤字ではあるものの縮小が続いており、名目GDP成長率は長期国債金利よりも高い状況が続いている。つまり、政府債務残高GDP比は悪化ではなく着実に改善に向かっているということだ。

2017年の先進国経済の先行きは「誇張された財政深刻化仮説」というべき通念を乗り越えて大胆な財政支出を行い、総需要不足を解消して成長につなげる試みが広がるかどうかが鍵となるはずだ。

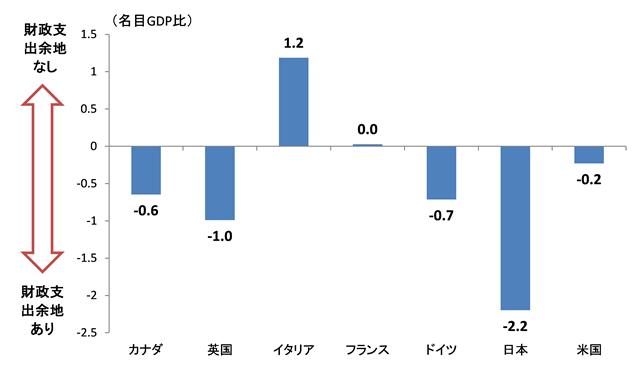

図表4は、政府債務残高GDP比が発散しないという条件下で、2016年から17年にかけて新たに支出可能な財政余地を試算したOECDの結果を示しているが、イタリアを除く主要先進国では新たな財政支出の余地がある。この財政支出の余地をうまく使うことが先進国には求められるだろう。

図表4 中期(2016年~17年)における各国財政余地

(出所)OECD(2016), OECD Economic Outlook, Volume 2016,Chapeter2.

トランプ新大統領は先進国経済停滞の起爆剤となるか?

先進国経済は総需要不足、深刻な政府債務、長期金利の低下にさらされる中で「誇張された財政悪化」に縛られて、大胆な財政政策を行うことができず低成長が続いた。こうした先進国経済の現状を良い意味で打破する可能性を期待させるのが、筆者を含む多くの人々にとって予想外であったトランプ候補の大統領選勝利と、来年本格始動するトランプ氏の経済政策である。

トランプ氏の大統領選勝利が確定した11月9日以降の米10年物国債利回りは2%を突破し、米ドル高と株高が進んだ。米長期金利上昇の理由は、トランプ氏が選挙戦で主張した大規模な財政政策の実行への期待が米景気の改善を予想させ、そのことが予想インフレ率を高めたためである。トランプ新大統領の経済政策が期待を裏切らない形で本格稼働するか否かが、2017年の先進国経済先行きの第二のポイントである。

トランプ新大統領の経済政策の先行きを考えるには、トランプ氏が主張する経済政策がどのような影響を米国経済にもたらすのか、またトランプ氏が主張する経済政策は政治的な観点から見て実行可能であるのかを検討する必要があるだろう。

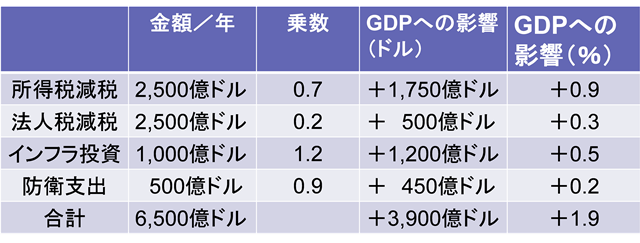

まずトランプ氏が主張する経済政策の中身について検討しよう。図表5はトランプ氏が主張している財政政策の年あたり規模とGDPへの影響をまとめている。

図表5 トランプ新大統領の財政政策の規模と効果

(出所)Gavyn Davies, “Trump and the markets: good,bad or (very) ugly”, Financial Times.

https://www.ft.com/content/fc0ddf1b-571f-33bc-bd2d-26b0cb520305

財政支出の規模をみると気づかされるのが、トランプ新大統領が行う予定の財政支出(年6500億ドル)のうちの大半が所得税減税・法人税減税であるということだ。

所得税減税を行うことで賃金所得への負担は平均2.3%軽減されるが、所得階層別にみると、所得下位20%未満の層への負担は0.6%削減、所得中位層への負担は1.7%削減、所得上位20%の層への負担は3.2%削減、所得上位0.1%の層への負担は7.3%削減と、減税の恩恵は高所得層に偏っていることが特徴である。

法人税減税(35%から15%への引き下げ)は米国企業の競争力を高めることにつながるだろうが、経済に与える影響は減税の規模と比較して大きくはない。こう見ていくと、減税策により米景気は確かに刺激されるが、懸念されている米国の格差はさらに深刻化することが予想される。

インフラ投資の規模は年1,000億ドルと大きくは無いが、GDPへの影響は1,200億ドルと所得税減税に次いで大きい。道路の改善、橋梁の修理、学校改修・航空交通管制システムの近代化といった、短期的な利益は低いが米経済の生産性を長期的に押し上げると期待される事業が行われれば、さらに経済効果は大きくなるだろう。だが、民間部門への税額控除を通じた形で事業の大半が行われることになれば、こうしたインフラ投資ではなく、短期的な利益を目的とした事業が行われる公算が高まる。

図表4からは、米国の財政余地は名目GDP比0.2%程度の規模であるとの結果が得られている。年6,500億ドルの財政支出(名目GDP比3.6%程度)を赤字財政で賄おうとすれば、米国の財政赤字を深刻化させ、長期債務残高GDP比を発散させることにつながるだろうし、米長期金利の上昇が行き過ぎると、大規模な財政政策は長期金利の上昇やドル高によって打ち消されることにもつながるだろう。

トランプ氏が大統領選に勝利する前の10月14日に、イエレン米FRB議長は緩やかな回復が続くものの金融危機前の成長経路に復帰できていない米国経済の動向を踏まえ、こうした金融危機に伴う損失からの修復を図るためには「高圧経済(high-pressure economy)」政策が唯一の方策となりうるとの考えを示した。

これは中央銀行の利上げペースを遅らせることで、経済への刺激と雇用の改善を持続させ、景気のさらなる改善を図ることで、金融危機前の成長経路から外れた米経済の回復を後押ししようという意図を含んでいる。

米FRBの金融政策は、トランプ氏の経済政策の効果とインフレ率の動向を見ながら引き続き慎重に運営されることになるだろう。2%を上回るやや高めのインフレ率を許容しつつ、長期金利の急上昇を抑制するに足る最低限の利上げを行うことで、トランプ氏の経済政策が最大限効果を発揮する形で進められる公算が高いのではないか。

トランプ氏の経済政策はこれまでにふれた財政政策に加え、通商政策、金融規制、医療、エネルギー・環境、移民といった分野に渡る。上下院ともに共和党が多数派を形成した現状を踏まえると、トランプ氏の経済政策の「現実味」は共和党の経済政策との相違をどう乗り越えるかにかかっている。

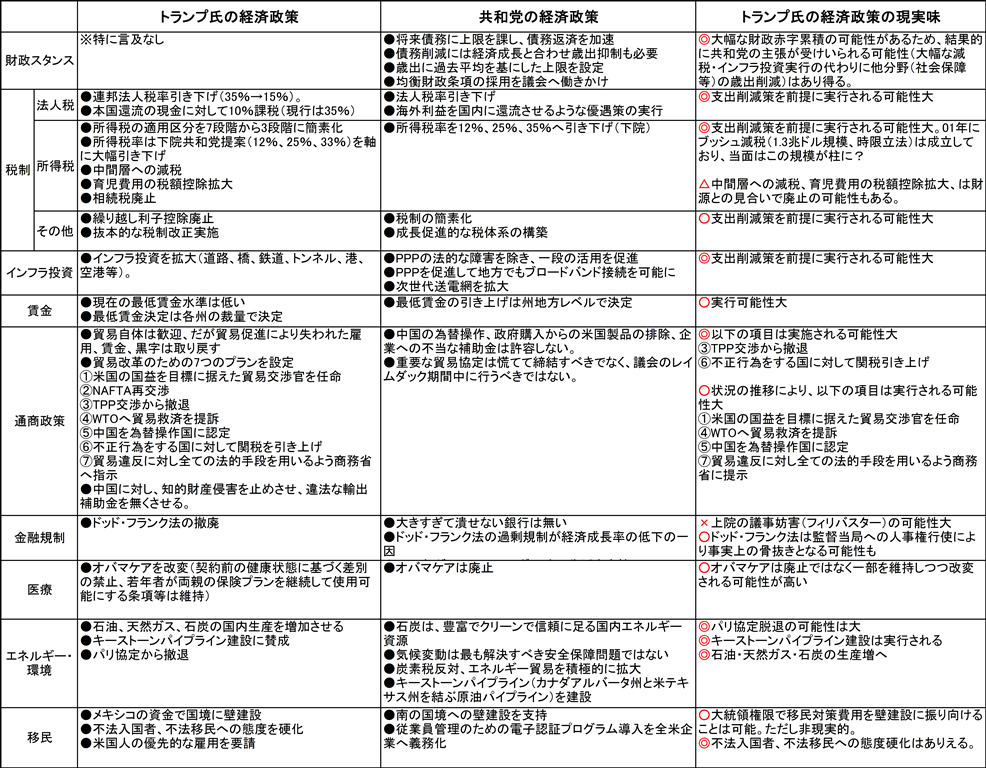

図表6 トランプ氏の経済政策、共和党の経済政策、トランプ氏の経済政策の実行可能性

図表6は、トランプ氏が主張している経済政策、共和党の経済政策、そしてトランプ氏の経済政策の実行可能性をまとめている。

共和党の財政スタンスは赤字財政の拡大による債務拡大を許容しない可能性が高いと考えられるため、トランプ氏の減税策・インフラ投資は社会保障等の歳出削減を財源の一部とした形で行われる公算が大と思われる。これは図表5で示した経済効果を低めることにつながるが、少なくとも経済成長率を押し上げる形に留められると予想される。

通商政策については、トランプ氏がすでに公言しているTPP交渉からの撤退は間違いなく実施されるだろう。

ただしTPPからの撤退は交渉参加国の国益にはつながらない。米国際貿易委員会(ITC)による試算に基づけば、TPP締結は米国実質GDPを427億ドル、雇用者数を12万8千人増加させるとの結果が得られている。

産業別にみると、農業・食品分野の生産はTPPを締結しない場合と比較して0.5%増、サービス業は0.1%増となる。一方で製造業・資源・エネルギー産業は0.1%減となっている。雇用への影響は米国全体ではプラスであり、トランプ氏の懸念は当てはまらない。以上からはTPPによる米国へのインパクトは小さいため、これらの試算結果を元にすれば、トランプ氏の懸念は妥当ではない。

そして状況の推移をみながらWTOへの貿易救済提訴、中国を為替操作国に認定、不正行為をする国に対して関税を引き上げ、貿易違反に対してあらゆる法的手段を商務省に指示、中国に対して知的財産侵害や違法な輸出補助金を無くさせる、といった政策が実行されるだろう。

こうした政策はWTO加盟以降の中国との貿易取引が米国の雇用者数を大幅に減少させたといった指摘(注)や、元に対してみたドル高といった現象が米国製造業の輸出競争力を下げ、雇用を減らしたという懸念に基づいている。リスクを懸念する事業者は米国への企業立地を進める可能性もあるだろう。

(注)MITのAutor教授らの論文(The China Shock:Learning from Labor Market Adjustment to Large Changes in Trade)では、WTO加盟以降の中国からの輸入増加で、米国内の雇用が最大で200~240万人失われた可能性があるとしている。

金融規制については、ドッド・フランク法(ボルカー・ルール)の廃止についてはトランプ氏・共和党ともに主張している。ドッド・フランク法については上院の議事妨害(フィリバスター)の可能性が高く、廃止は難しいと思われるが、監督当局への人事権行使により事実上の骨抜きとなると思われる。

医療については、オバマケアは廃止ではなく一部を維持しながら改変されるだろう。エネルギー・環境については、パリ協定の撤退や石油・石炭・天然ガスの国内生産拡大といった政策がすすめられるだろう。環境保護よりもやや経済効率性の重視へとスタンスが変わると思われるし、石油・石炭・天然ガスの米国内の生産拡大は、減産が合意された原油価格への先行きにも少なからず影響を与えるはずだ。

つまり、減産に伴う油価上昇は逆にシェールオイルやシェールガスの生産を拡大させることを意味するため、エネルギー供給は減産によって見込まれる程には減らず、結果として原油価格の上昇は思ったほど進まず、産油国間の価格競争が激化するということだ。移民については不法入国者や不法移民への取り締まりが強化されるだろう。メキシコ経済は大きなダメージを受ける可能性が高い。

以上のように、トランプ新大統領の経済政策はこれまでふれた様々な問題点・留意点を内包するものの、経済政策が実行される最初の年である来年は、問題点よりも米国景気の拡大といった好影響が前面に出る公算が高い。そしてトランプ新大統領の経済政策は、減税を柱とした大規模な財政政策、規制緩和・保護貿易の実行といった点においてレーガン政権の経済政策と類似している。

多国籍企業の自由な海外展開を圧力で妨害したり、ドル高の是正のために他国に通貨高を強要したり、財政支出により高まった米国の貿易赤字是正のために、輸入相手国の数量規制を要望するやり方は、決して成功しないことは過去の歴史が証明している。財政支出とそれを支える金融政策の両輪を駆使することで低成長を終わらせ、他国からの輸出を取り込み、世界経済を先導していくことが、トランプ新大統領の意図とは異なる道かもしれないが「強いアメリカ」への最短経路だ。

大統領就任、一般教書演説、予算教書といった形でトランプ氏の経済政策の輪郭が明瞭になるにつれて、米国の長期金利の上昇、ドル高、予想インフレ率の上昇、株高が進む形となれば、日本経済にとっては円安・株高といった形で好影響をもたらすだろう。

こうした好影響は欧州経済にも作用する。昨年6月の英EU離脱決定当初は経済悪化が懸念されたものの、英国はポンド安に伴う観光需要拡大によりむしろ好影響が持続している。そして緩やかながらも失業率の改善が続いているのは、ECB(欧州中央銀行)の金融緩和策が継続しているためだ。

ドル高は欧州にとってはユーロ安につながり、ユーロ安は輸出の追い風になる。順調に景気拡大を続けるドイツや、不良債権処理が進み経済成長率が高まっているスペインに対して、4月に大統領選挙を控えるフランス、成長率の低迷が続き不良債権処理が進まず昨年12月の憲法改正をめぐる国民投票でレンツィ首相が辞任したイタリアは、欧州経済の不安要素である。オランダ、フランス、イタリア、ドイツにおいては今年選挙が予定されており、展開次第ではEU離脱の懸念が再燃することになるだろう。

中国経済の何をどう懸念すべきか

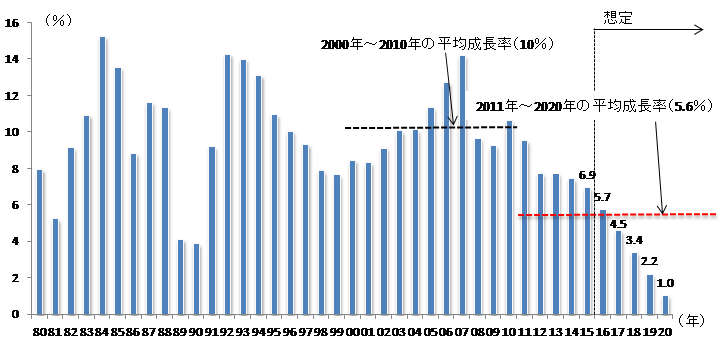

新興国経済に視点を移そう。昨年1月半ばに国家統計局から公表された中国の2015年実質GDP成長率は6.9%となり、暦年換算では2000年以降初めての7%割れとなった。1980年から2008年までの平均実質GDP成長率は10%であったが、今後もGDP成長率の鈍化が続くだろう。

中国経済の鈍化は中国向け輸出比率が高まっているロシア、南アフリカ、ブラジル、マレーシア、タイといった国々にとって、そして、中国へ原材料を輸出する一方で、中国で生産された電気機械や自動車・鉄鋼を輸入するといった形で2000年以降大きく成長したアフリカ経済の先行きにとっても懸念材料である。

さて、わが国が1960年代から70年代にかけて経験したのと同様に、10%程度の高度成長期から5%から6%の安定成長期に差し掛かっているのが中国経済である。経済成長を支えるのは、労働、資本、生産性の伸びである。これらが中国経済にどのように影響しているのかを検討すると、労働投入については少子高齢化を反映してさらなる低下が見込まれ、資本投入についても設備投資の調整を反映して同じく低下が見込まれる状況である。さらに生産性についても、リーマン・ショック以降、過去と比較して伸びが鈍化している。

つまり、足元の経済動向と潜在成長率の動きからは、7%弱の経済成長率は今年も引き続き修正を迫られる公算が高い。問題は成長率の低下がどの程度で、かつどのような時間軸で生じるのか、こうした成長率の低下が世界経済にどの程度のインパクトをもたらすのか、中国経済の何を懸念すべきかということだろう。これが2017年の先進国経済先行きの第三のポイントだ。

中国経済の今後を正確に予測することは困難だが、2016年以降に2010年代の平均GDP成長率が5.6%まで落ち込むとし、段階的に成長率が低下していくと仮定した場合の中国の実質GDP成長率は図7のとおりとなる。仮に2010年代の中国の平均実質GDP成長率が5.6%まで落ち込む場合には、2020年の中国の実質GDP成長率は1.0%まで低下する必要があるということだ。

図表7 中国経済の実質GDP成長率の推移と想定

(注)2016年以降の成長率は、2011年~2020年の平均実質GDP成長率が5.6%を満たすように段階的に成長率が低下すると想定して計算した結果。

(出所)中国国家統計局データより筆者作成。

こうした中国の実質GDP成長率の急落は、筆者を含むエコノミストの大多数が予想していないと思うが、中国の実質GDP成長率が2020年にかけて6.9%を維持した場合と、図7にあるような成長率の低下を見込んだ場合とを比較して、失われた最終需要が世界経済に与える影響を試算してみよう。

なお試算にあたっては、OECD諸国を中心とする40カ国、35産業を網羅する国際産業連関表(世界各国間の投入・産出関係を整理したデータ)であるWorld Input-Output Database(WIOD)の最新版(2011年版)(http://www.wiod.org/new_site/home.htm)を用いた。

中国経済が2016年以降6.9%の成長率を維持した場合と、2016年以降に図表7に示した成長率で推移した場合とを比較して、WIODの最新版と同じ2011年の中国実質GDPに対する比率として換算すると、2016年から2020年までの5年間の累積で、2011年の中国実質GDPの実に28.9%に相当する中国の最終需要が失われることになる。

この中国の最終需要の減少が、各国間の輸出入を通じて各国の国内生産に与える影響はどの程度だろうか。WIODにおける中国経済の最終需要が2011年の中国実質GDPの28.9%分減少した場合に、各国間の輸出入を通じて各国の国内生産額にどの程度のインパクトが及ぶのかを試算してみたのが図表8である。

図表8 中国経済減速にともなう各国生産への影響

(注)中国経済が2016年~20年に6.9%の成長率を維持した場合と、図表7のような成長率で推移した場合とを比較して、両者のGDPの差を換算し、WIODに最終需要の減少分として与えて生産誘発額を計測した結果。

(出所)World Input-Output Databaseから筆者作成。

結果をみると、世界経済全体の生産は2011年の世界生産額で換算して4.0%減少する。各国への影響をみると、中国との交易関係が密である韓国や台湾への影響が大きく、日本への影響はドイツと同様に0.9%の国内生産の落ち込みとなる。

この影響は5年間の累積効果であるため、1年あたりの平均に直せば、単純平均で世界経済全体への影響は0.8%の落ち込み(=4.0%÷5)、日本経済への影響は0.18%の落ち込み(=0.9%÷5)となる。つまり中国経済の減速が輸出入を通じて各国経済に与える影響はわずかであるということだ。中国経済の成長率鈍化が図表7よりもマイルドであれば、さらに世界経済への影響は低下することになる。

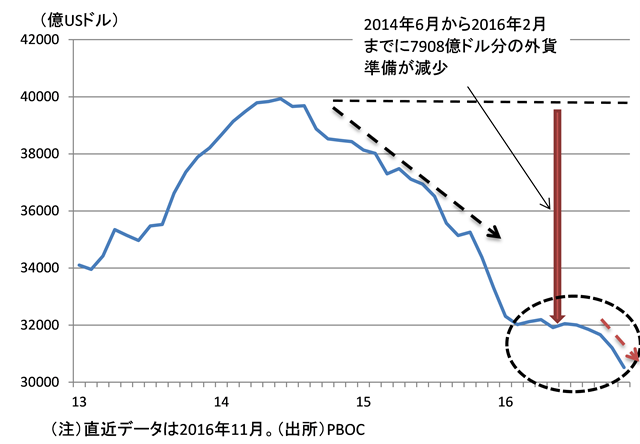

だが、中国経済の動向について不安な点が無いのかと言われればそんなことはない。図表9は中国の外貨準備高の推移をみている。2014年春から2016年にかけて外貨準備高は大きく減少したが、これは人民元レートの安定的推移を担保することが目的であった。

2016年に入り外貨準備高は横ばいで推移したが、11月には前月比2.2%と1月以来の大幅な下落率となった。資本流出による人民元安の進行を食い止めるために中国人民銀行が外貨準備を使って人民元を買い支えているためである。他方で資本統制も行っている。こうした動きが進めば、欧州の銀行の経営にも悪影響を及ぼすことにつながるだろう。外貨準備高、為替レート、株価の急変といったマネーを通じた混乱に注意が必要だ。

図表9 中国外貨準備高の推移

アベノミクスを貫徹させることが日本経済再生の最短距離

最後に2017年の先進国経済先行きの第四のポイントとして、日本経済について簡単に検討しよう。冒頭で紹介したOECD経済見通しによれば、日本の実質GDP成長率は2017年1.0%、2018年0.8%、名目GDP成長率は2017年1.1%、2018年1.6%である。

昨年12月に2008SNAへの対応がなされ、2011年基準改定値として公表された2015年名目GDPの水準は531兆円となったが、安倍政権が目標として掲げる2020年名目GDP600兆円を達成するために必要な年あたり成長率は2.5%である。そしてOECDが予想する成長率に沿う形で日本経済が推移すれば、2020年名目GDP600兆円の達成は困難になるだろう。

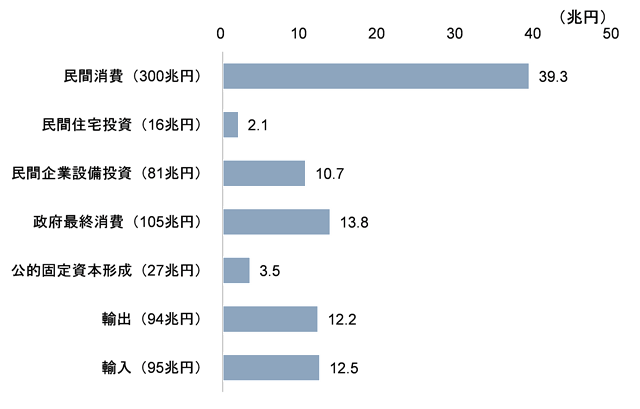

2015年の531兆円から2020年に600兆円へと名目GDPを拡大させるにはどうしたら良いのだろうか。図表10は不足額69兆円(=600兆円-531兆円)を、2015年名目GDPを構成する各支出項目のシェアで按分した結果である。

図表から明らかなとおり、名目GDP600兆円を達成するには名目GDPの6割弱を占める民間消費の拡大が不可欠である。そして民間消費を39.3兆円増加させるには2016年以降平均2.5%増のペースで毎年増加する必要がある。これは日本経済がデフレに陥った1995年以降で一度も達成していないペースである。つまりデフレから完全に脱却して民間消費の持続的拡大を伴わなければ不可能であるということだ。

図表10 2020年名目GDP600兆円達成のために必要な各支出項目の増分

(注)有効桁数の関係で上記数字は厳密に69兆円とはならない。各項目の括弧内の値は2015年の名目値を示す。

(出所)内閣府「平成27年度国民経済計算年次推計(平成23年基準改定値)」

アベノミクスは大胆な金融政策、機動的な財政政策、民間投資を喚起する成長戦略の実行を通じてデフレからの脱却と富の拡大を目指した政策である。大胆な金融政策が継続する中で財政支出を拡大させる余地はあるのだろうか。

図表4の結果からは、2016年から17年にかけての2年間で名目GDP比2.2%(10兆円程度)の財政支出を新たに行う余地がある。内閣府の推計によれば、わが国のデフレギャップは4兆円程度と見込まれる。10兆円程度の財政支出の余地を活かして総需要を拡大させデフレからの完全脱却を果たすことで、短期的な景気刺激と長期的な財政健全化の両立を実現することが求められる。

今年9月に日銀が新たに採用した「長短金利操作」と「オーバーシュート型コミットメント」の2つの枠組みは、財政支出に伴う長期金利上昇圧力を抑制し、財政支出の効果を増幅することで、2%の物価安定目標の実現をさらに強固なものとする力となるだろう。アベノミクスを貫徹させることが、日本経済再生の最短距離であることは来年も変わらない。

プロフィール

片岡剛士

1972年愛知県生まれ。1996年三和総合研究所(現三菱UFJリサーチ&コンサルティング)入社。2001年慶應義塾大学大学院商学研究科修士課程(計量経済学専攻)修了。現在三菱UFJリサーチ&コンサルティング経済政策部上席主任研究員。早稲田大学経済学研究科非常勤講師(2012年度~)。専門は応用計量経済学、マクロ経済学、経済政策論。著作に、『日本の「失われた20年」-デフレを超える経済政策に向けて』(藤原書店、2010年2月、第4回河上肇賞本賞受賞、第2回政策分析ネットワークシンクタンク賞受賞、単著)、「日本経済はなぜ浮上しないのか アベノミクス第2ステージへの論点」(幻冬舎)などがある。