2022.06.08

財政ファイナンス――不思議な「現代財政理論」

日本の財政をめぐる議論には時としてユニークな見解が登場する。「増税をすると将来不安が消えて消費が増える」がその代表例であるが(この点については後半で詳述)、「財政ファイナンス」をめぐる議論もそれと並んで興味深いものだ。安倍元総理の「日銀は政府の子会社」という発言をうけて、このところまた財政ファイナンスという言葉をよく見かけるようになったが、その意味するところは必ずしも明らかではない。

そこで、以下では財政ファイナンスというキーワードをもとに、政府と中央銀行の関係や財政政策・金融政策の運営のあり方について考えてみたい。

1.「財政ファイナンス」と中央銀行の「独立性」

データを確認することの重要性

経済政策をめぐる議論については、それぞれの人の政治的・社会的な立場によって意見が分かれることが少なくない。財政ファイナンスをめぐる議論も2013年以降に採られてきた経済政策の枠組み、すなわちアベノミクスと異次元緩和(量的・質的金融緩和)に対する各人の賛否や評価と密接に結びついている。

もっとも、どのような主張をする場合にも、その主張がデータと整合性のとれたものとなっているかという点に一定の留意が必要だろう。ここ数日、家計が値上げを受け入れやすくなってきているという黒田総裁の発言が話題となっているが、日銀が公表している「生活意識に関するアンケート調査」の調査結果をみれば、値上げに対する家計の許容度が高まっているという見方は必ずしも支持されないことが容易に確認できる(この点の詳細については後述)。財政ファイナンスをめぐる議論においても、財政支出や国債の買い入れに関するデータの確認が欠かせない。

以下ではこの点に留意しつつ、順を追って話を進めていくこととしよう。

財政ファイナンスとは?

「財政ファイナンス」という言葉は学術用語ではないため、その意味するところは使う人によって区々であるが、中央銀行による国債の引き受け、あるいはそれに類する国債の買い入れという意味で使われることが多いようだ。

もっとも、国債の引き受けという意味で財政ファイナンスをとらえるなら、日銀はすでに半世紀近くにわたって財政ファイナンスを行ってきたことになる。というのは、償還期限が到来した日銀保有国債について、その借換債を「日銀乗換」という形で日銀が引き受ける措置が長年にわたって続けられてきたきたからだ(1973年度から98年度までは10年債による乗換。99年度以降は割引短期国債による乗換)。

このように書くと、日銀による国債の引き受けは財政法によって禁じられているのではないかという疑問が沸くかもしれないが、引き受け自体は実は問題とはならない。日銀による国債引き受けを禁じているとされる財政法第5条には「特別の事由がある場合において、国会の議決を経た金額の範囲内では、この限りでない」という但し書きがあり、国会の議決を経れば国債の引き受けを適法に行うことができるからだ。最近は行われていないが、為替介入(円売りドル買い)を行う際に必要な円資金も、政府短期証券(為券)を日銀が引き受ける形で確保されてきた。

より範囲を広げて国債の買い入れについてみても、すでに半世紀以上の実績がある(1967年に日銀による国債の買い入れを開始)。当時は国債市場が未整備であったため、金融機関が新発の国債を買う余地を確保するにあたり、既発債を売買する相手方として日銀による対応が求められたからである。この背景には非募債主義(均衡予算原則)を採っていた財政運営が、昭和40年不況を契機に国債発行を伴う財政運営へと変化し、それに伴って国債の安定消化を確保することが必要になったという事情がある。

このようにみてくると、財政ファイナンスを国債の引き受け、あるいはそれに類する国債の買い入れととらえる場合、それは最近始まった臨時異例の措置というよりは、長い期間にわたって続けられてきた通常の業務の一環であり、今になってそのことをことさら取り立てて論じるのは不自然ということになるだろう。

となれば、財政ファイナンスについては、国債の引き受け(あるいは買い入れ)という外形上の話から一歩進んで、日銀による国債の買い入れが財政運営にマイナスの影響をもたらしているかということを確認することが必要ということになる。

「安倍内閣は放漫財政」は正しい見方か?

「財政ファイナンス」という言葉は2000年代(00年代)にもしばしば用いられてきたが、最近では黒田総裁のもとでの金融政策(異次元緩和)を批判する文脈において頻繁に用いられる。アベノミクスの「第一の矢」と「第二の矢」は「大胆な金融緩和」と「機動的な財政出動」であったが、考えてみるとこの2本の矢は財政ファイナンスの存在を想起させるうえでぴったりな組み合わせだ。となれば、安倍内閣の期間中に財政支出がどのように推移したかをみることが、財政ファイナンスの問題を考えるうえで有益な手掛かりとなるだろう。

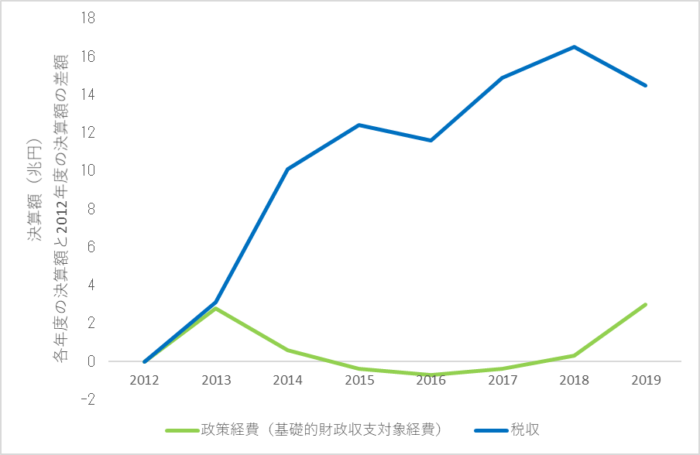

そこで、2012年度(野田内閣)から19年度までの国の財政支出(国債の利払いと償還のために要する経費を除いた政策経費=基礎的財政収支対象経費)と税収の推移をみると(図表1)、消費税率引き上げのための環境整備と増税後の反動減対策のために財政支出の追加がなされた13年度、14年度(14年4月に消費税率が5%から8%に)と19年度(19年10月に消費税率が8%から10%に)を除くと、各年度(15年度~18年度)の財政支出は12年度の水準を下回るか、ほぼ同水準で推移している。[比較を容易にするために、野田内閣のもとで財政運営が行われていた2012年度の計数を、13年度以降の各年度の計数から差し引いて両者の差額を表示している。このグラフの数値に76.4兆円と43.9兆円をそれぞれ足せば、政策経費と税収の決算額の数値となる]。

図表1 財政支出(政策経費)と税収の動向

一方、税収については、景気回復に伴う自然増と消費税率引き上げによる税収増があいまって大幅な伸長がみられ、2018年度の税収は既往最高だった1990年度(60兆1,059億円)を超えて過去最高(60兆3,564億円)となった。こうしたもとで、コロナ前には財政収支の大幅な改善がみられた。

ここからわかるのは、「安倍内閣は放漫財政」というのは単なる思い込みに過ぎず、実際には安倍内閣の期間中に財政支出の抑制と財政収支の大幅な改善が生じていたということだ。このように一般的な評価と実際の経過の間に乖離が生じるのは、財政のデータについて決算額を確認せず、予算額をもとに議論がなされることが多いためだ。2013年度から19年度にかけては、当初予算の総額がいずれの年も前の年を上回って推移しており、しかも年度途中で補正予算が編成されているから、予算の数字だけをながめていると、「安倍内閣は放漫財政」という誤解や錯覚が生じてしまうことになる。

もちろん、企業の経営の状況を確認する際に決算の数字が重視されるのと同様に、財政の議論をする際にも決算のデータをきちんと確認することが必要となる。

「異次元緩和」の経過と現況

財政ファイナンスをめぐる議論をながめていると、日銀は今も際限なく国債の買い入れを行っているという印象が持たれていることがわかる。だが、これも「異次元緩和」のかつてのイメージにとらわれているために生じる錯覚である。というのは、2016年9月に実施された「長短金利操作付き量的・質的金融緩和」の導入によって、金融政策の運営枠組みが大きく変わり、これに伴って国債の買い入れが大幅に減ってきたからだ。

これまでの経過を簡単に振り返ると、2013年4月に異次元緩和(量的・質的金融緩和)がスタートした時点では、国債の買い入れについて「長期国債の保有残高が年間約50兆円に相当するペースで増加するよう買入れを行う」という方針が示されていた。その後、14年10月の政策変更(追加緩和)によって国債の買い入れ(長期国債の保有残高の増加ペース)が年間約80兆円に増額され、16年1月の金融政策決定会合ではマイナス金利政策の導入が決定されたが(2月の積み期間から実施)、この時点では「量的緩和」の方針に変更は生じなかった。

だが、2016年9月に長短金利操作付き量的・質的金融緩和(イールドカーブ・コントロール)が導入された時点で、金融政策の運営枠組みは「量」の調節から「金利」の調節を基本とするもの変わり、量的緩和のコミットメントは弾力化されて、「約80兆円」は国債買い入れの「めど」に過ぎなくなった。これ以降、国債の買い入れは基調的に漸減傾向をたどり、最近時点についてみると長期国債の保有残高の増加ペースは年間20兆円程度となっている。これは量的・質的金融緩和が導入された時点の水準を下回り、白川総裁のもとで金融政策の運営が行われていた12年夏ごろの水準となっている。

この間、2020年中はコロナ禍への対応のために財政支出が大きく膨らみ、これに伴って政府の資金需要が急増したことから、日銀においても国庫短期証券を中心に「国債」(長期国債と国庫短期証券)の買い入れの増加がみられたが、その後は資金需要が落ち着いたことから臨時異例の対応は終了し、2021年末には国債の保有残高が13年ぶりに減少に転じた。

このように、実際のデータからは、日銀による国債の買い入れが大幅に増加した局面においても、それに伴って財政支出の増加が生じたということは観察されず(2013年度に財政支出が増えたのは消費増税を予定通り実施するための環境整備という側面が強い)、17年以降は日銀による国債の買い入れ自体が大きく減ってきたことがわかる(19年度に財政支出が増えたのも消費増税への対応という側面が強い)。これらの点からすると、財政ファイナンスをめぐる議論の相当程度は単なる印象論の域を出ないものということになるだろう。

不思議な「現代財政理論」

財政ファイナンスをめぐる議論においてもうひとつ不思議なのは、財政規律の確保に責任を持つべき主体は財政当局あるいは政府であるということがすっかり忘れられて、財政規律の弛緩についてなぜか中央銀行に批判の矛先が向けられることだ。子供が甘いものを食べて虫歯になったときにお菓子屋さんに文句を言ったら、それは単なるクレーマーということになってしまうはずだが、そのことは必ずしも自覚的に意識されていないようだ。

もちろん、金融政策そのものについてどのようなスタンスをとるべきかについてはさまざまな議論があってよく、仮に金融緩和について行き過ぎがあるとすればそれは是正されるべきということになるが、金融政策の運営の仕方の是非はあくまで物価や雇用との兼ね合いで論じられるべき性質のものであり、「財政規律の弛緩を生じさせるのはよくないから金融緩和はやめるべき」といった議論をすると本末転倒ということになる。低金利であることをよいことに政府が効率性を考えずに財政支出を増やすようなことがあれば困ったことだが、その是正を求める先は中央銀行ではなく政府ということになるはずだ。

日銀は政府の子会社か

財政ファイナンスの問題は、裏を返せば政府と中央銀行の関係はどのようにあるべきかという問題でもある。日銀が「政府の子会社」で、政府の指図で金融政策を行うというようなことになれば、財政ファイナンスが現実のものとなるおそれもある。先日の安倍元総理の発言(5月9日に大分県で開催された会合での発言の一部)にあったように「日銀は政府の子会社」なのだろうか?

この点について外形的な基準をもとに結論を言うと、「日銀は政府の子会社ではない」となる。日銀の資本金(1億円)の55%は政府の出資によることとなっているが(日銀法第8条)、出資の持ち分を表す出資証券には議決権がなく、政府が株式(出資証券)の保有を通じて金融政策の運営に影響を与えることはできないからだ。

もっとも、このことは日銀が政府の意思からまったく独立に業務を運営することができるということを意味するものではない。日銀の正副総裁、審議委員は内閣の任命とされており(日銀法第23条)、政府が人事を通じて金融政策の運営に一定の影響力を行使することはひとまず可能ということになるからだ。

このように書くと、そのような対応は中央銀行の独立性を損ねるのではないかとの指摘があるかもしれないが、日銀が特別の法律に基づく公的性格を有する組織(認可法人)である以上、このような形で民主的な統制を確保することは必須となる(内閣が正副総裁と審議委員を任命する際には衆参両院の同意が必要とされており、内閣による恣意的な任命が行われないよう、この点でも一定の統制が確保されている)。人事を通じた関与(内閣による任命)は、内閣から独立して職務を行うこととされている人事院や公正取引委員会についても行われている。

日銀法第3条と第4条のせめぎあい

もちろん、ひとたび人事が決まれば、その後は各機関の業務の運営について内閣が箸の上げ下ろしにまで口を挟むようなことはしないというのが、独立行政委員会あるいはそれに類する組織と内閣の関係ということになる。ただし、日銀については、業務の運営の自主性を定めた日銀法第3条と政府の経済政策との整合性を求めた日銀法第4条の兼ね合いをどのように考えるかということが問題となる。

この点をめぐって緊張関係が生じたのは、ゼロ金利政策の解除に関して政府から議決延期請求がなされた2000年8月の金融政策決定会合の局面であるが、13年1月に行われた政府(内閣府・財務省)と日銀の「共同声明」も、政府と日銀の間の適切な間合いの取り方を改めて考えさせられた事例ということになるだろう。

白川総裁のもとで行われたこの共同声明においては、政府と日本銀行の間で「2%」の物価安定目標を共有することが謳われたが、この声明がなされた背景には、日銀に対してなお一層の金融緩和を求める安倍内閣の姿勢があった。「大胆な金融緩和」と「デフレ脱却」を掲げて2012年12月の衆院選を戦い、政権交代を実現した安倍総理(当時)の意向がこの共同声明に反映されたことはたしかであろう。ここからわかるのは、それぞれの時点の政治の流れからまったく独立に金融政策の運営ができるということはなく、その運営は政治の動きによって一定の制約を受けるということだ。このことは日銀法上も想定されていることであり、それが日銀法第3条と第4条の間のせめぎあいということになる。

目的の独立性と手段の独立性

このようにみてくると、日銀は政府の子会社かという議論は、単に株式の保有を通じた支配権の有無という外形的な話というよりは、金融政策の運営における自主性の確保と、政府の経済政策との連携の確保という要請の間のバランスをどのようにとるかという問題ととらえるべきということになる。そして、このことは中央銀行の独立性をめぐって長らく議論されてきた問題、すなわち、中央銀行の独立性は手段の独立性にとどまるのか、目標設定の独立性も含まれるのかという話につながる。

この問題をめぐってはすでに10年以上にわたって議論が続けられてきたが、いまもまだ収束がみられない。安倍元総理の「日銀は政府の子会社」という発言もこの文脈において理解されるべきものだ。

日銀法第4条には「常に政府と連絡を密にし、十分な意思疎通を図らなければならない」とあるが、これを素直に読んだ場合に「目標を設定するのは政府」とは読めないから、日銀には手段の独立性しかないと解することには無理がある。一方、日銀法第3条に謳われている「自主性」は第4条の趣旨を踏まえて運用されなくてはならないから、目標設定の独立性はこの点で一定の制約を受けることになる。

2013年1月に白川総裁のもとでなされた共同声明は、第4条、すなわち政府との連携に軸足を置く形で調整がなされたものであり、従来は「目途(めど)」(goal)という扱いであった物価安定目標が「目標」(target)とされ、目指すべき物価上昇率が2%に引き上げられた。もっとも、この共同声明には目標の達成時期は明示されず、同年4月に量的・質的金融緩和が導入された際にも物価安定目標の達成時期は「2年程度の期間を念頭に置いてできるだけ早期に」という曖昧な形でしか示されなかった(このおかげで、異次元緩和が9年以上に及んでも、目標の未達という事態は形式上は避けられてきた)。

こうしたもとにあって、政策手段の独立性については相当広範な自由度が確保されてきた。このことは、金融政策の枠組みが2013年4月に導入された量的・質的金融緩和から14年10月の追加緩和を経て16年1月のマイナス金利政策の導入に至り(同年2月の積み期間から実施)、さらに16年9月の長短金利操作付き量的・質的金融緩和の採用によって金利をコントロールする方法に大きく変化した経緯からも容易に理解されるだろう。

このように、政府と日銀による共同声明のもとでも、金融政策の自由度は十分に確保されており、政府の経済政策との整合性の確保を定めた日銀法第4条のもとで、中央銀行の独立性を大きく損ねるような事態は生じていないものと判断される。

消費増税と追加緩和

さきほどみたように、アベノミクスの期間中(2013年度~19年度)の財政支出の水準はほぼ横ばいで推移しており、「大胆な金融緩和」とそのもとでの国債の買い入れが財政規律の弛緩をもたらしたということはデータからは観察されない。このように金融政策の運営が財政運営に影響を与えたという証拠は確認できないが、逆に、この期間における財政政策の運営が金融政策の運営に影響を与えたということについては、ひとつの明確な事例を示すことができる。それは14年4月に実施された消費増税が同年10月の追加緩和に与えた影響のことだ。

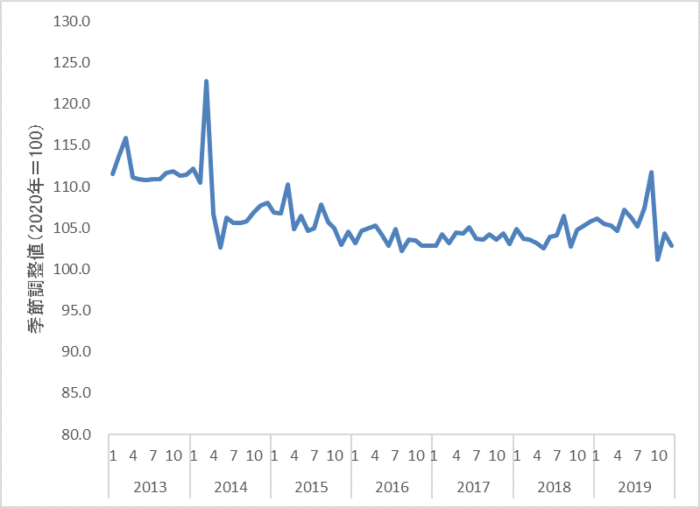

2014年4月に消費税率が引き上げられると、家計消費は大幅に落ち込み、反動減の影響が剥落するものと期待された夏場になっても消費は停滞した状況が続いた(図表2)。このため、増税の直後には強気の価格設定をしていた企業の間に値下げの方向で価格を見直す動きが広まり、同年夏に生じた原油価格下落の影響とあいまって、物価上昇のペースには鈍化がみられるようになった。

図表2 家計消費の動向(二人以上の世帯・実質値)

このような景気と物価の弱い動きをうけて同年10月には追加緩和が行われ、国債の買い入れの大幅な増額(長期国債の保有残高の増加のペースを年間50兆円から80兆円に拡大)とマネタリーベースの大幅な拡大が生じることになったというのが消費税率引き上げ後の経過である。

この点に関し、金融緩和の拡大は好ましくないという立場をとるのであれば、追加緩和の一因となった消費増税についてはより慎重なスタンスで引き上げの是非を考えるべきだったという話になるはずだが、「日銀による財政ファイナンスが行われている」と言って金融緩和を批判する人は消費増税にむしろ積極的な立場をとることが多いという面白いねじれ現象も生じている。もちろん、財政ファイナンスの当否を論じる際には、上記の経緯も踏まえ、事実に即した冷静な判断が必要ということになる。

「値上げ許容度」をめぐる議論

2014年4月の消費税率引き上げがその後の物価上昇のペースを鈍化させる大きな要因のひとつとなったことは、16年9月に日銀が行った「総括的検証」においても明確に示されているが、「生活意識に関するアンケート調査」からも消費増税の前後の物価の動きに関して興味深い変化が観察される。

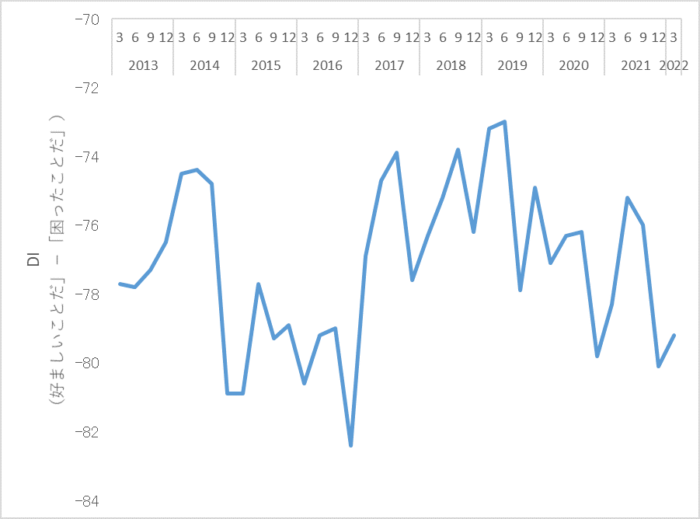

この調査には物価が上がったことについて「どちらかと言えば、好ましいことだ」、「どちらかと言えば、困ったことだ」「どちらとも言えない」の3択で意見をたずねる項目があるが、これを利用して物価の上昇に関する家計の評価のDIを作成すると(図表3)、2013年6月から14年6月にかけてはDIのマイナス幅が縮小する方向、すなわち物価の上昇を好意的にとらえる意見が増える傾向が見られた。

図表3 物価上昇に対する家計の受け止め方

これに対し、2014年9月以降は物価上昇を困ったことだととらえる意見が大幅に増えてDIのマイナス幅が拡大する方向に動いている。この背景には、消費税率引き上げ後に消費者物価上昇率(対前年同月比・消費増税分を含む)が3%を上回る上昇となり、実質所得が低下して景気の停滞感が強まるなど、「物価高」が家計のマインドを悪化させる要因になったという経過がある。

6月6日に行われた講演で、黒田総裁が値上げに対する家計の許容度が高まった可能性があるとの発言があったことをうけて、この見方の当否が話題となっているが、「生活意識に関するアンケート調査」をもとに今年の3月時点までのデータを見る限り、物価上昇に対する家計の受け止め方に顕著な改善はみられない。

黒田総裁が引用している別のサーベイデータは今年の4月分のものであり、この1か月ほどの間に家計のマインドが劇的に変化した可能性もゼロではないが、行きつけの店の商品が値上がりした時に他店に移らずその店の商品を購入すると答えた人が増えたという調査結果をもって、値上げに対する家計の許容度が高まったと判断することには慎重であるべきであろう。円安と資源高を起点とする物価上昇の影響で値上げをする店が増え、他店に買い回りをしても同じような値段でしか商品を購入することができないケースが増えた場合にも、「他店へ移る」という回答が減ることが予想されるからだ。

すなわち、黒田総裁が引用したデータは、値上げに対する家計の許容度が高まったのではなく、値上げをする店が増えたことで買い回りをするメリットが減ったことを反映したものととらえることもでき、現在の状況のもとではそのように解釈するほうが自然であるようにも思われる。「同じ店で買うが買う量や頻度を減らす」という選択肢も含めて3択にすれば、この点を確認することが可能となるだろう。

2.「高齢化」と「将来不安」をめぐる錯覚

社会保障費は「急増」するか

財政ファイナンスはいろんな意味で興味深い議論であるが、それと並んで社会保障にもしばしばユニークが議論が登場する。そのひとつは「団塊の世代が75歳以上に到達する2022年から2025年にかけて、社会保障費が急増する」というものだ。財務省の調査によると、75歳以上の医療・介護費(1人当たり)の国庫負担は、65歳~74歳の約4倍(医療費)、約10倍(介護費)になるとされており、しかも人数の多い団塊の世代が75歳に到達するとなれば、社会保障費が急増すると思う人がいたとしても不思議ではない。新聞やテレビで社会保障の「2025年問題」が繰り返し報じられてきたのも、このことを反映したものだ。

だが、この議論には2つの点で見落としがある。ひとつは、2022年から25年にかけて、65~74歳人口は大幅に減少するということだ(1950年代に入ると出生率が急速に低下し、それに伴って出生数も大幅に減少したことを想起)。このことは年金給付の増加のペースがこれまでよりも鈍化することを意味するものであり、この結果、団塊の世代が75歳に到達したことに伴う医療・介護費の増加の影響は、その分だけ緩和されることになる。

もうひとつは、社会保障費の増加分の規模感に関するものだ。たしかに75歳以上になると医療・介護費が嵩み、しかも人数の多い団塊の世代がそこに加わることになるから、その分だけ社会保障費は増加する。だが、65~74歳の医療・介護費と75歳以上の医療・介護費の差額(1人当たりでみた場合の国庫負担の増加分)が40万円程度であることと、2020年から25年にかけて75歳以上人口が300万人程度の増加となることなどを併せて考慮すると、22年から25年にかけての社会保障関係費の負担増(国庫負担の増加額)はおおむね2兆円程度(1年に均すとおおむね6千億円程度)の増加にとどまることになる。

もちろん、この金額は無視しえない額であるが、この増加のペースはコロナ前の10年間(2010年度~19年度)における社会保障関係費の平均的な増加のペースをやや上回る程度のものであり、財政に不連続な影響をもたらすものではない。2020年度にGo Toトラベル事業の実施のために確保された予算額(国費)が2.7兆円、21年度にマイナンバーカードの普及対策に確保された予算額(国費)が1.8兆円であったことを想起すれば、この程度の増加は通常の予算調整の枠内で容易に対処することができるだろう。

社会保障費の「2025年問題」は新聞やテレビで繰り返し喧伝されてきたため、このような説明はにわかに信じがたいことと思われかもしれないが、内閣府の「中長期試算」(中長期の経済財政に関する試算)の数字を確認すれば、社会保障関係費の急増は生じないことが政府の公式の見通しからも容易に確認できる。

増税をすると消費が増える?

社会保障に関するもうひとつのユニークな議論は、「増税をすると社会保障の将来不安が消えて消費が増える」というものだ。先行きの見通しが不透明な場合、不確実性の高まりに備えて貯蓄を増やす(その分だけ消費を抑える)というのは合理的な対応だから、社会保障制度の改革によって公的年金の給付や医療・介護の体制が安定的なものとなれば、その安心感から将来不安の高まりとは逆の効果が働いて予備的貯蓄が減る(その分だけ消費が増える)というのは自然な話だ。だが、社会保障の安定化には財源が必要であり、その財源を確保するために増税が実施された場合、その税負担の分だけ実質的な可処分所得が減り、消費の減少が生じることになる。

したがって、増税によって消費が増えるか否かは、この両者の動きのいずれの影響が大きいかに依存することとなり、通常は増税に伴う実質的な可処分所得の減少の効果が、将来不安が解消されることの効果を上回って消費の減少が生じることになる(このケースでは非ケインズ効果は期待しにくい)。

実際、2014年4月の消費税率引き上げ(5%から8%へ)の前後の期間の消費の動向をみると(前掲図表2)、消費増税を機に消費が大幅に落ち込み、消費の停滞が長く続いた。耐久財については駆け込み需要と反動減の影響によって増税の前後で消費に振れが生じても不思議はないが、「国民経済計算」(内閣府)のデータをもとに形態別の消費(耐久財・半耐久財・非耐久財・サービスに区分)の状況をみると、非耐久財についても増税後に消費の落ち込みが生じ、その状況が4年以上にわたって続いたことが確認できる。

[消費増税の前後の消費の動向の詳細については下記の拙稿をご参照ください。天候不順の経済分析( https://dept.sophia.ac.jp/econ/econ_cms/wp-content/uploads/2018/02/DPNo.J17-2.pdf )

これらの点からすると、「増税をすると将来不安が消えて消費が増える」ということは、理論的にはあり得るとしても、現実にはなかなか想定しにくいシナリオということになるだろう。

ここまで、財政ファイナンスとそれに関連する議論を中心に、この10年ほどの財政政策と金融政策の運営について点検を行ってきた。足元では円安と物価高の影響で新たな課題も生じつつあり、イールドカーブコントロール(YCC)のもとで長期金利(10年物国債利回り)に結び付けて運営されている現行の金融政策の是非についても議論が高まっていくこととなるだろう。ここでも政府と中央銀行の関係のあり方が問われることになる。この点も踏まえ、今後の動向を注意深くながめていくこととしたい。

プロフィール

中里透

1965年生まれ。1988年東京大学経済学部卒業。日本開発銀行(現日本政策投資銀行)設備投資研究所、東京大学経済学部助手を経て、現在、上智大学経済学部准教授、一橋大学国際・公共政策大学院客員准教授。専門はマクロ経済学・財政運営。最近は消費増税後の消費動向などについて分析を行っている。最近の論文に「デフレ脱却と財政健全化」(原田泰・齊藤誠編『徹底分析 アベノミクス』所収)、「出生率の決定要因 都道府県別データによる分析」(『日本経済研究』第75号、日本経済研究センター)など。