2011.12.29

経済政策の観点から考える2011/2012年の日本経済

激動の2011年が終わろうとしている。以下では、2011年の日本経済の重要トピックを経済政策(マクロ経済政策、成長政策、所得再分配政策)の観点から簡単に振り返りつつ、筆者が考える2012年の日本経済を考える際のポイントについて述べてみたい。

日本経済の動向

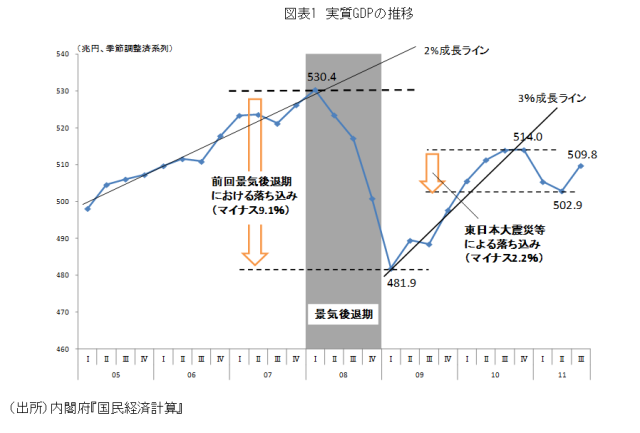

まず全体像をつかむため、実質GDPの推移を概観しておこう。図表1は2005年1~3月期から2011年7~9月期までの実質GDP(季節調整済、年ベース)の推移をみたものである。

周知のとおり日本経済は数年のあいだにふたつの大きなショックを経験した。ひとつは世界金融危機、もうひとつは東日本大震災である。図中から実質GDPへの影響をみると、世界金融危機によるインパクトはマイナス48.5兆円(481.9兆円マイナス530.4兆円)、東日本大震災によるインパクトはマイナス11.1兆円(502.9兆円マイナス514兆円)である。実質GDPへの影響という観点からは、東日本大震災の影響は世界金融危機による影響の2割程度であったといえる。

来年の日本経済はどうなるのだろうか。12月8日に公表されたESPフォーキャスト調査(経済企画協会)(http://www.epa.or.jp/esp/fcst/fcst1112s.pdf)をみると、予測機関による2011年10~12月期の成長率(前期比年率)は0.64%であるため、2011年末に実質GDPはほぼ震災前の水準まで回復することが予想される。ESPフォーキャスト調査の結果(2011年2%弱、2012年1%台半ば)から考えると、実質GDPが世界金融危機前の水準を回復するのは2013年ということになるが、これが早まるのか否かがひとつのポイントとなるだろう。

マクロ経済政策の観点からみた2011年の日本経済

冒頭で述べたように、筆者は、2011年の日本経済の重要トピックを振り返る際に、経済政策の三つの柱であるマクロ経済政策(財政・金融政策)、成長政策、所得再分配政策の視点から整理するのが良いのではないかと考えている。

経済変動は循環変動と趨勢変動に分けることが可能だが、マクロ経済政策は景気循環、つまり景気の波である循環変動を安定化させることを目標としている。ただし安定化というのは大幅な景気悪化が生じた際に、悪化をそのまま放置して低位安定を持続させることを指すのではない。

たしかに、大きな負のショックが生じた後の成長率は反動で高まる傾向がある。図表1では景気回復期の平均成長率のイメージをあわせて作図しているが、事実2002年から2007年の平均成長率2%に対して、2009年~2010年の平均成長率は3%であった。だが、内閣府の推計によれば、GDPギャップはマイナスがつづき(http://www5.cao.go.jp/keizai3/shihyo/2011/1121/1016.html)、GDPデフレーターもマイナス(デフレ)がつづいていることからも明らかなように、循環変動に影響を与えうるマクロ経済政策(財政政策・金融政策)がうまく機能していれば成長率をさらに高めることができたはずである。

東日本大震災と政府の経済対策

マクロ経済政策の不足・遅れという意味で象徴的であったのは、東日本大震災と超円高に対する政府・日銀の対応である。拡張的なマクロ経済政策のリスクは、それが過度のインフレをもたらすことだが、各種指標からはその兆候は見られず、むしろマクロ経済政策の不足を暗示するサインが散見されるのが現状である。そしてESPフォーキャストの結果から考えれば、2012年以降に生じると予想されている復興需要の押し上げ効果も大きなものではないと見通されている点にも留意すべきだろう。

さて3月11日に生じた東日本大震災は、深刻な地震と津波というインパクトの大きさ、大きな被害を受けた地域が岩手・宮城・福島の三県という範囲の広さ、という自然災害の深刻さに加えて、津波が原子力発電所の事故を生み、放射能漏れに伴う問題、避難生活の長期化、農産物の汚染といった多面的な影響を与えている点に特徴がある。

フローの経済成長への影響という意味では、資本の損傷、サプライチェーンの崩壊や電力不足による供給力の低下と先行き不安等による消費停滞が当初懸念された。震災から半年以上が経過した現在において明らかになっているのは、復興需要の拡大と供給力の低下によるGDPギャップの回復やインフレ率の高まりは生じておらず、政府や民間調査機関の予想以上に需要の低下が深刻であったことである。

復興需要の拡大が低調であった背景には、政府の経済対策の遅れが少なからず影響している。政府の経済対策の遅れについては、政府内のガバナンスの問題やねじれ現象による予算成立の困難さといった政治的な問題に加えて、震災前の日本経済の特徴でもあった過去20年間のデフレを伴った長期停滞の結果としての財政赤字の累増が、大胆な予算措置の実行を阻害した側面もある。

そして、本格的な復興対策は震災から8ヶ月が経過した第3次補正予算にて考慮され、復興事業として支出される19兆円のうち、歳出の組み換え・税外収入・歳出削減により捻出した8.5兆円を除く10.5兆円は、復興増税のかたちで捻出されることになった。復興増税のインパクトを内閣府の経済財政モデルから計算すると、法人税・所得税・個人住民税の増税がなされる2012年度~2014年度は0.07%~0.1%の実質GDP下押し効果が、法人税増税が終了する2015年度以降は0.04%の実質GDP下押し効果が発生すると考えられる。

当初復興増税の議論で盛んに指摘されていたのは、将来世代に負担を先送りせず、震災の費用は現世代で捻出するというものだった。しかし今回の結果は、家計への影響が大きい所得税については25年にわたり課されるということになり、皮肉にも現在および将来の現役世代への負担が高まるという結果になっている点に留意すべきだろう。

超円高と金融政策

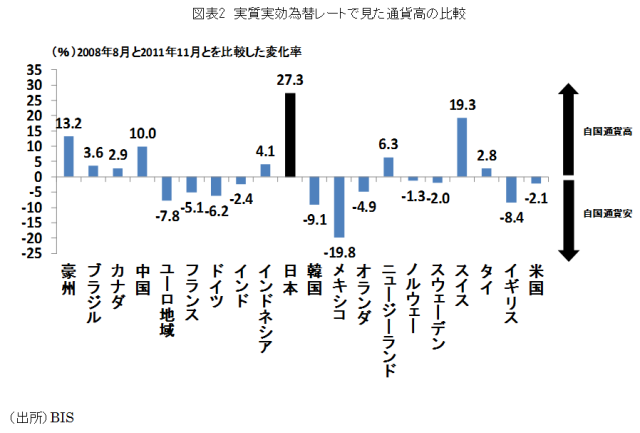

2011年半ばから本格化すると期待された復興需要のなかで生じたのが「超円高」である。為替レートは円とドルといった二国間の為替レート、貿易相手国をひとつにまとめた実効為替レートといった指標があるが、ここでは実質実効為替レートを取り上げたい。図表2はリーマン・ショック直前期の実質実効為替レートと直近時点(2011年11月)の実質実効為替レートを比較して、各国通貨がどの程度変化したのかを見たものである。

実質実効為替レートでみて突出した円高が進む事実が意味するのは、日本のデフレ(物価下落)と貿易相手国のインフレ(物価上昇)による日本の輸出競争力の向上分を考慮しても、ドルやユーロのみならずほぼすべての通貨に対して円高が進んでいるということである。円高の主因として欧米経済の不安定さを反映したドル安・ユーロ安というグローバルな現象がしばしば指摘されるが、この指摘が正しいのならばユーロ圏および米国以外の各国も深刻な通貨高となるだろう。しかし図表2は「グローバルな現象が主因の超円高」という通説が誤りであることを示している。

円高が深刻化したのは、日本と貿易相手国の実質金利差が拡大したためである。実質金利差が拡大すると、投資先としての円の魅力が増すために円が買われ円高が進む。政府は為替介入を行う一方で、円高対策として中小企業の支援や円高を利用した対外投資促進策を打ち出しているが、これらの政策は実質金利に影響を与えることができない。実質金利は名目金利から予想物価上昇率を差し引いた値だが、金融緩和政策は名目金利を下げ、予想物価上昇率を高めることで、実質金利差の拡大を抑えることができる。超円高の唯一の特効薬はデフレ志向の金融政策からの脱却であることが理解されないかぎりは、デフレと円高の共存状態は変わらないだろう。

成長政策の観点から見た2011年の日本経済

先程、経済変動は循環変動と趨勢変動に分けることができると述べた。趨勢変動とは中長期的に持続可能な経済成長率である潜在成長率を指している。潜在成長率は、資本投入、労働投入、全要素生産性(TFP)の三つに依存するが、少子高齢化が進むなかでは資本投入や全要素生産性を高めることがより必要となる。もちろん緩やかなデフレ(およびデフレ予想)が持続する状況では、循環変動としてみた成長率の停滞は、潜在成長率の低下をも生み出してしまう。たとえば実質金利の高止まりや資産価格の停滞は、資本投入を増加させるための設備投資を停滞させてしまう。またデフレはデフレギャップの維持と失業率の高止まりにつながり、それは将来の生産活動の主力たる若年層の雇用環境の悪化というかたちで労働力の質の低下につながってしまうのである。

2011年はTPP(環太平洋パートナーシップ協定)の交渉参加の是非が大きな議論を呼んだ。TPPの論点はsynodos journalにも何度か寄稿しているのでここでは繰り返さないが、WTO多角的貿易交渉(ドーハ・ラウンド)が頓挫した現状では、EPA/FTAを駆使しつつ海外諸国との交易を容易にしていくことが必要だ。

2012年にはわが国もTPP交渉に本格的にコミットすることが予想されるが、わが国を含む新規交渉参加国を含めた交渉が妥結し、各国議会での批准をへて発効されるまでには数年間を要するだろう。TPPといった通商政策は成長政策の一種だが、成長政策の特徴はマクロ経済政策と比較して決定・実行ラグが長く、また政策の効果が発現するまでの効果ラグが長い点にある。マクロ経済政策か成長政策かといった二者択一、近視眼的な視点に立つのではなく、決定・実行・効果ラグの差を踏まえながら、どちらも進めることが必要だろう。

所得再分配政策の観点から見た2011年の日本経済

政策手段の三つ目は所得再分配政策である。これは資源配分が公平性を欠いている、あるいは公平さの度合いが低い場合に、公平性を向上させるような政策を行うということだ。

所得再分配政策が十分に機能していない現状を如実に表すのが、世代間格差の高まりだろう。たとえば横山・小林(2010)「世代間格差の現状と消費税増税・子ども手当て政策のシミュレーション分析」(MURC政策研究レポート 2010年9月17日)(http://www.murc.jp/sys_image/seiken_report/upload/1009171142_5354.pdf)によれば、2007年時点における各世代が政府に支払う項目の総額と、政府から受け取る項目の総額の差額としての純収益は、70歳以上でプラス3533万円であるのに対して、19歳以下の将来世代はマイナス7700万円となっており、両者の差は1億1233万円に及ぶとのことである。

各世代の負担の大きさは、各世代の負担に対する受益の大きさである収益率に依存するが、これは経済成長率、人口増加率、物価上昇率の三つの要因により影響を受ける。ある世代が経験する経済成長率・人口増加率・物価上昇率の三つが他の世代よりも低ければ、当該世代の収益率は他世代と比較して低くなり、それが世代間格差を拡大させる。経済成長率はマクロ経済政策と成長政策を組み合わせることで高めることが可能である。そして物価上昇率は金融政策で高めることができる。少子化を食い止めるための社会政策の充実も含め、世代間格差を抑制するという観点においても、マクロ経済政策と成長政策の充実の必要性を強調したい。

2011年は税と社会保障の一体改革の動きが進んだ。まず社会保障改革案では、子ども・子育て支援、医療・介護、年金の三つの項目について、その充実と重点化・効率化をはかることで、2015年度の追加的所用額が2.7兆円となり、かつそのための財源として消費税率を5%から10%に引き上げることが謳われた。これらの議論のポイントとしては、改革により追加所用額がネットでプラスになっているという改革案そのものについての是非、消費税を社会保障4経費に目的税化することの是非、消費税を「いま」引き上げることについての是非の三つが大きく問題となる。

現在議論となっている「景気弾力条項」、つまり消費税増税のスケジュールと景気との関係については、消費税引き上げのタイミングの明確化ではなく、経済成長の達成の明確化の方が優先事項である。藤井裕久氏は景気弾力条項について「実質GDP成長率2%が条件」との意向を示しているそうだが、成長率に関して言えば税収に直結する名目成長率にもとづいて景気弾力条項を決めるべきである。

そしてさらに言えば、景気弾力条項は政府が設定した「日本再生の基本戦略」(2011年度から2020年度までの平均で名目成長率3%程度、実質成長率2%程度という目標)との整合性に配慮することが必要だ。図表1からも明らかな通り、成長率のみを参照基準としてしまうと、大きな落ち込みが生じた後のキャッチアップとしての成長率の高まりを見て消費税増税に踏み切るというリスクを排除することができなくなる。

「日本再生の基本戦略」で提示されている名目GDP成長率3%という目標は2020年までにプライマリーバランスを回復させる可能性が高まる4%の方が望ましいが、平均名目成長率3%を達成した場合の2020年度の名目GDPは644兆円となる。弾力条項を決める際には、2020年度名目GDP644兆円を達成することを念頭に、消費税率引き上げにより名目GDP成長率が鈍化した場合には、次年度に名目GDP成長率3%以上の成長率を達成して平均成長率3%により達成される名目GDP644兆円を維持するといった弾力条項が必要だと考える。つまり成長率のみではなく、2020年度に達成すべき名目GDPの規模をターゲットにすえながら、マクロ経済政策・成長政策・所得再分配政策の組み合わせを考える視点こそが必要なのである。

リスク要因としての欧州債務危機

2011年の対外経済で特徴的な出来事といえば欧州債務危機の深刻化だろう。欧州債務危機は、サブプライム・ローン危機、リーマン・ショック、そして世界金融危機へと繋がった流れの延長線上に生じた現象である。新興国を含む世界各国は世界金融危機に対して金融緩和と財政支出の拡大を行った。しかし欧州の場合、ユーロ圏およびそれに準じた通貨を用いている国々では、自国の動向に対応した金融緩和を行うことができなかった。

そうした国々が十分な景気回復を伴わず、もしくはバブル崩壊の深刻な状況から立ち直れないまま、巨額な財政支出を行ったにもかかわらず景気回復がままならずに税収が伸びず、結果として財政赤字が累積するという状況に追い込まれることになった。それがギリシャであり、アイルランドであり、ポルトガルである。そして住宅価格に裏打ちされた債券の価格低下が金融危機をもたらしたように、現在では国債の価格低下がギリシャ、アイルランド、ポルトガル、イタリア、スペインといった南欧諸国に多額の債権を有するドイツやフランスの金融機関の損失を通じた金融危機に繋がる可能性を懸念させるという状況にある。大まかにまとめれば、以上が現在の欧州の危機の概要となる。

欧州の債務危機の根本にあるのは、共通通貨ユーロに属する各国の通貨は共通であるのに対して、各国の財政は共通化されていないという現状に拠る。つまり、ユーロ圏に属する国々では財政政策は自由に扱うことが可能だが、ユーロ圏に属する以上、自律的な金融政策を放棄せざるをえないという問題に直面している。

自律的な金融政策の放棄は、現在成立している為替レートが自国経済に有利に影響する国と、不利に影響する国というかたちでユーロ圏に属する国に非対称的な影響をもたらした。欧州の危機に対しては、共通通貨ユーロを維持することを念頭においたプランAと共通通貨ユーロを部分的に放棄するというプランBの、ふたつの作戦がありうる。

プランAからみていこう。プランAは共通通貨ユーロを安定化させるべく、ギリシャ、アイルランド、ポルトガルの財政赤字を食い止めるためにドイツが積極的に財政支援を行うこと、もしくはユーロ共通債といったかたちで財政政策の統合を図ることで、いくら返済期限を引き伸ばしても債務を返済することが不可能なギリシャを債務減免というかたちで救うことである。

しかしながらドイツは欧州の債務不安問題には消極的な姿勢を示しており、財政悪化が進む諸国に対してさらなる増税と歳出削減をコミットさせるという状況にある。12月5日にドイツのメルケル首相とフランスのサルコジ大統領が会談を行い、EUの基本条約改正を含む共同提案を発表したが、新条約には財政規律の遵守を各国憲法に定めるとともに、財政規律を守れない国に対しては自動的に制裁を発動することを盛り込むとし、ユーロ共通債については、債務危機の解決策にはならないと述べている。

さらに金融政策については、重すぎる腰を上げて欧州中央銀行(ECB)が政策金利の引き下げに転じ、国債の買取りを行ってはいるものの、政策転換にはいたっていない。

政府債務残高はGDP比120%に達しているものの、プライマリーバランスは黒字である国、つまりギリシャとは異なり財政改善の可能性が高いイタリアの国債金利が上昇した理由としては、以下の三つが指摘されている。

ひとつ目はイタリア国債について割り増し証拠金を求められるようになったことによるイタリア国債の売り圧力である。ふたつ目は10月26日のEU・ユーロ圏首脳会合の決定でギリシャの民間債務は50%の棒引きとなったのに対して、公的機関のギリシャ債権は丸ごと保全されたために、問題国への金融支援の負担が民間ばかりとなる可能性を嫌気した投資家がイタリア国債を売ったという可能性である。そして三つ目がギリシャ国債の50%カットという合意に対してCDS(クレジット・デフォルト・スワップ)の保険金が下りないこととなったために、CDS市場の存在意義がなくなり、国債保有に対するヘッジ手段が失われているというものである。

すでに債務を返済できない状況にあるギリシャと、いまは返せないが時間が経過すれば返済できるという流動性不足の状況にあるイタリア、スペイン、フランス、ベルギーといった諸国に対する問題の処方箋は異なる。ユーロを維持するのならば、ギリシャへの対応策は財政統合しか道はない。イタリア、スペイン、フランス、ベルギーといった諸国の問題は流動性不足にあるため、ECBが機能不全の金融市場にコミットしていくことが必要だ。だが、内容が不十分、実施までのスピードが遅い、決めたことが実行できていないために市場から評価されないという愚策の三本柱が成立している状況では危機が深刻化するのは仕方のないことである。

以上が共通通貨ユーロを維持することを前提とする場合に必要なプランAの現状である。これは財政バラバラ、金融共通という状況を脱して、財政・金融ともに一体化することを要請するものである。

つぎに共通通貨ユーロを維持しないということであれば、もうひとつの別の手段-プランBを取ることが可能である。それはかつての金本位制に対応する共通通貨ユーロから離脱することで自律的な金融政策を復活させることである。現状の危機の深刻度合いを勘案すれば、ギリシャがユーロから離脱して自国通貨ドラクマを復活させれば、為替レートの切り下げを通じた経済の回復が見込める。これは財政赤字に苦しむギリシャの助けになるだろう。しかし一方でギリシャは深刻なインフレに悩まされる可能性が高い。深刻なインフレを回避するには、ギリシャ政府による財政再建への信頼できるコミットメントと中央銀行による安定的なインフレ率維持のスタンス、そして現在ギリシャが抱える債務の一部減免は避けられない。危機が深刻化した現状においては、プランA、プランBの実行を行うとしても危機を収束させるには相応の痛みが避けられない状況である。

だが、各国政府とECBが自らの責任を他に転嫁しつつもがきつづけ、その場しのぎの政策を行いつづけるという戦略-プランCの実行は、金本位制からの離脱が遅れた国ほど大恐慌からの脱出が遅れたという80年前の事実からも明らかなように、最悪の結果をもたらすと予想されるのである。プランCが実行されれば、高い確率でふたたび世界経済は金融危機に襲われることになるだろう。

欧州債務危機と日本経済の関係を考える際には、政策対応のミスが日本経済に与えるリスク要因に加えて、欧州債務危機と日本の財政赤字との関係を整理することが必要である。欧州債務危機で苦しむギリシャは、ユーロ圏に属する以上、借りた債務を返済できないという状況にある。そして、ギリシャとは異なり一定の時間的措置を講じれば債務返済が可能である周縁国の国債金利が高騰した背景には、ECBの金融政策の不味さが少なからず影響している。一方で日本の財政赤字は深刻であるものの、マクロ経済政策・成長政策といった税収を高めるための手段は使える状況にあり、さらに経済成長と見合うかたちでの増税も必要であれば行う余地がある。この差を踏まえずに、欧州債務危機の類推から日本の財政破綻の可能性を論じるのは暴論といえるのではないか。このように考えるのである。

2012年の日本経済を考える際のポイント

激動の2011年を駆け足で振り返ってみた。筆者は丁度昨年の同じ日に「景気循環から見た日本経済の現状と今後」と題した記事を寄稿している。そこでは2011年の日本経済を考える際のポイントを述べているのだが、2012年の日本経済を考える際のポイントも同様の言葉で締めくくらざるをえないようだ。

つまり2012年の日本経済について、筆者が考える最大のポイントは、政府・日銀の経済政策と先行きに対する不安感の払拭である。景気後退が深刻となり、その後の景気回復が十分なものでないという状況が繰り返されると、人びとは将来の成長について悲観的となり、悲観的な見通しが経済停滞に拍車をかけるという「期待の罠」が深刻化していく。こういった状況のもとでは、人びとは構造的かつ運命的なものとして経済停滞を捉えがちだ。

だが「経済成長不可能論」にもとづく経済政策の末路は、一方の得は他方の損というゼロサムゲームの徹底化に繋がり、政策決定の困難さを深刻化させる。この点は、現下の民主党政権のゴタゴタを見ても明らかだろう。2012年こそ「経済成長不可能論」ではなく「経済成長可能論」に明確に立脚した政策の実現、そしてマクロ経済政策、成長政策、所得再分配政策のポリシーミックスが求められるのである。

プロフィール

片岡剛士

1972年愛知県生まれ。1996年三和総合研究所(現三菱UFJリサーチ&コンサルティング)入社。2001年慶應義塾大学大学院商学研究科修士課程(計量経済学専攻)修了。現在三菱UFJリサーチ&コンサルティング経済政策部上席主任研究員。早稲田大学経済学研究科非常勤講師(2012年度~)。専門は応用計量経済学、マクロ経済学、経済政策論。著作に、『日本の「失われた20年」-デフレを超える経済政策に向けて』(藤原書店、2010年2月、第4回河上肇賞本賞受賞、第2回政策分析ネットワークシンクタンク賞受賞、単著)、「日本経済はなぜ浮上しないのか アベノミクス第2ステージへの論点」(幻冬舎)などがある。