2018.08.27

金融政策決定会合の「総括的検証」――物価はなぜ上がらないのか part2

7月30、31の両日に開催された金融政策決定会合での議論を経て、日本銀行は金融政策の変更を決定した。今回の決定は新聞などで大きく報じられたが、その趣旨については見方がかなり分かれているようだ。そこで、本稿では今回の金融政策決定会合の「総括的検証」を行うとともに、5年半にわたる異次元緩和の来し方行く末について考えてみることとしたい。本稿の主たるメッセージは

(1)日本銀行の現行の金融政策の枠組み(長短金利操作付き量的・質的金融緩和政策)は、その名称とは裏腹に、市場に供給する資金量をコントロールする「量的緩和政策」とはなっていない。金融政策の運営はすでに金利を操作対象とする枠組みに移行しており、「日銀はどんどんお札を刷って、際限なくおカネをばらまいている」という異次元緩和のイメージは大きく修正される必要がある。

(2)今回の政策変更の主たる目的は、「円債村の過疎対策」(国債市場における市場機能の回復)にある。「過疎対策」の具体的な内容は、「ゼロ%程度」で推移させることとしている長期金利(10年物国債利回り)の変動幅を倍増させる(プラスマイナス0.1%程度から0.2%程度へ)というものだ。

(3)円債村(国債市場)の過疎化が進展したのは、マイナス金利の導入(2016年2月)とイールドカーブ・コントロール(長短金利を一定の水準に誘導する金融政策の枠組み)の導入(16年9月)の影響によるところが大きい。今回の政策変更は、このうち後者について枠組みの微調整を行うものである(併せて、前者についても「実務的な対応」として微調整が行われることとなった)。

(4)イールドカーブ・コントロール(長短金利操作)の導入は、長期のゾーンにおけるマイナス金利の発生で水没しかかっていた円債村を救うための措置であったが、長期金利の変動幅を狭く抑えすぎたために過疎化がさらに進展してしまった。この点を踏まえてなされた今回の見直し(長期金利の変動幅の倍増)が過疎対策としてどの程度の効果を発揮するかについては、いましばらく慎重な見極めが必要となる。

(5)今回の措置は「ゼロ%程度」で推移させることとしている長期金利の上方への水準訂正に道を開くものであり、今後の運営のいかんによっては金融機関の収益の下支えに資するものとなるかもしれない。

(6)リーマンショック後、一貫して下落が続いている家賃(持家の帰属家賃を含む)のことを考慮すると、2%の物価安定目標の達成には大きな困難が伴う。一方、2014年の春には消費者物価の上昇率が1%台半ばに到達したという実績がある。物価が上がりにくい状況を生じさせている構造的な要因の分析も重要だが、2%の物価安定目標と金融政策の運営スタンスの間の距離感、間合いをどのようにとるかを改めて考えることが必要だ。

というものだ。以下、これらの点について順をおって説明していくこととしよう。

1.円債村の過疎対策:国債市場の機能低下への対応

今回の政策変更のポイント

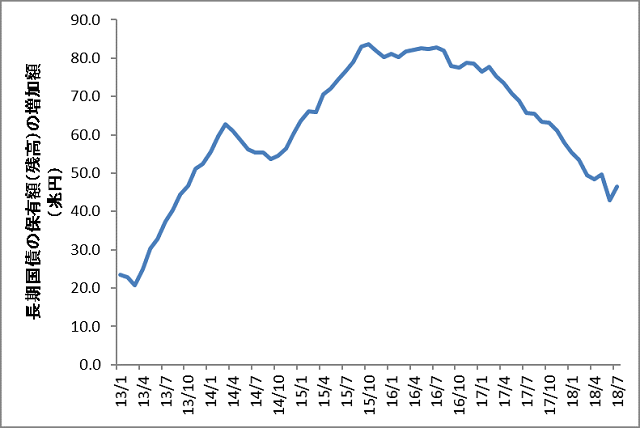

現在、日本銀行は「長短金利操作付き量的・質的金融緩和政策」という枠組みのもとで金融政策の運営を行っている。だが、その名称から受ける印象とは裏腹に、この枠組みは市場に供給している資金量を操作対象(操作目標)とする「量的緩和政策」とはなっていない。実際、「80兆円をめど」に買入れることとされている長期国債の買入れ額は大きく減少して、足元では40兆円台で推移している(図表1)。

図表1 長期国債の買入れ(保有残高の増加額)の推移

(資料出所)日本銀行の資料より作成

すなわち、現行の金融政策は、すでに金利を操作対象とする枠組みに転換しており、「長短金利操作」のほうがその枠組みの中心となっている。具体的には、民間金融機関が日本銀行に預入している準備預金(日銀当座預金)の一部にマイナスの金利(▲0.1%)を付すとともに、長期金利(10年物国債利回り)を「ゼロ%程度」で推移させることによって、短期(翌日物)から超長期(40年債)に至る金利体系全般に影響を与える操作(イールドカーブ・コントロール)が、現行の金融政策の基本的枠組みということになる。今回の政策変更のポイントは、このうち「ゼロ%程度」で推移させることとしている長期金利について、その変動幅を上下0.1%程度から0.2%程度に拡大させるというものだ。

国債市場における市場機能の回復

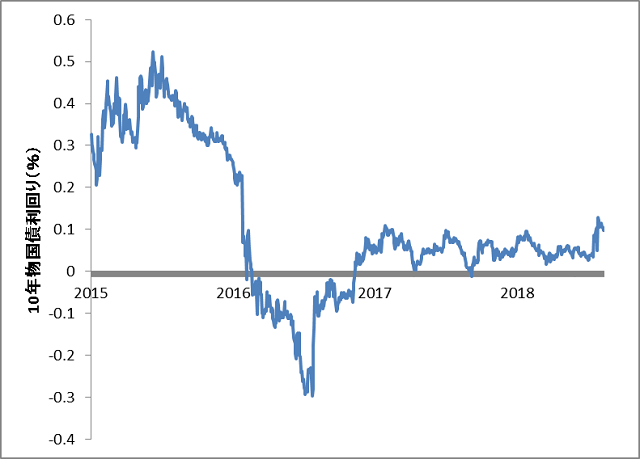

それではなぜこのような措置が必要になったのかといえば、国債市場の機能低下という問題がその背景にある。マイナス金利政策の導入が決定される前の時点(16年1月)でも長期金利はすでに0.2%台まで低下していたが、導入後は一段と金利が低下して一時はマイナス金利が続く局面もみられた(図表2)。このため、国債の金融商品としての魅力は大きく低下した。

図表2 長期金利の推移

(資料出所)財務省「国債金利情報」より作成

イールドカーブ・コントロール(長短金利操作)は、マイナス圏に落ち込んだ長期金利をプラスの水準に引き上げる意図をもって導入されたものであるが、実際の運営においては長期金利の変動幅が狭い範囲に抑えられたため、国債市場の機能低下がさらに進んでしまった。もし仮に日経平均株価が2万2千円ちょうどで推移するように、日々の株価がコントロールされていたとしたら、はたして積極的に株を売り買いする気になるかということを想起すれば、この事情は容易に理解されよう。

このような市場機能の低下は閑散とした取引とそれに伴う人員配置の縮小というかたちで立ち現れる。

「多様な見方をする市場参加者が存在するという意味での市場の厚みは、大きく損なわれている」

「各社とも円債の部署に人材を投入しなくなっている」

「先行きにわたって収益環境が改善する見通しを持てず、若い人材の採用や育成にコストをかけ難い環境となっている」

国債取引の現場からはこのような悲痛な声が聞かれるようになっていた(以上のコメントは債券市場参加者会合(日本銀行)の第7回議事要旨より引用)。

マイナス金利政策の導入によって金利水準の全般的な低下が生じ、一時は10年超のゾーンまでマイナス金利の余波が広がっていた円債村(国債市場)は、長短金利操作の導入によって水没の危機は免れることができた。だが、長短金利操作における金利の変動幅が狭い範囲に抑えられたため、今度は金利の変動を通じた収益機会の喪失が村を襲い、過疎化がなお一層進展しかねない状況となっていた。

こうした中でとられた今回の措置(長期金利の変動幅の倍増)は、このような円債村の窮状を憂慮した日本銀行による過疎対策と理解することができる。もっとも、このような対応がとられたもとでも、長期金利の誘導水準自体は「ゼロ%程度」のままであり、これによって国債という金融商品の魅力が大きくアップするというわけではない。この点を踏まえると、今回の措置が過疎対策としてどの程度の有効性を発揮するかは、しばらく推移をながめてからでないと判断できないというのが現状ということになる(直近20営業日の経過をみる限り、長期金利は0.1%近辺

の狭いレンジで推移しており、大きな変化はみられない)。

2.「倍」は地銀を救う?:金融機関の収益環境に対する配慮

マイナス金利が金融機関に与える影響

マイナス金利政策の導入で苦境に立たされたのは債券市場の関係者にとどまらない。国債への投資を安定的な収益源としてきた機関投資家(生命保険会社・年金基金など)や、資金利益(貸出などの資金運用から得られる利益)に収益の多くを依存している銀行も、マイナス金利の影響を受けてさまざまな対応を迫られていた。とりわけ、地域金融機関(地方銀行・第二地方銀行・信用金庫など)は手数料収入などから得られる利益(非資金利益)の確保が十分にできていないことから、マイナス金利の影響をより大きく受けることとなる。

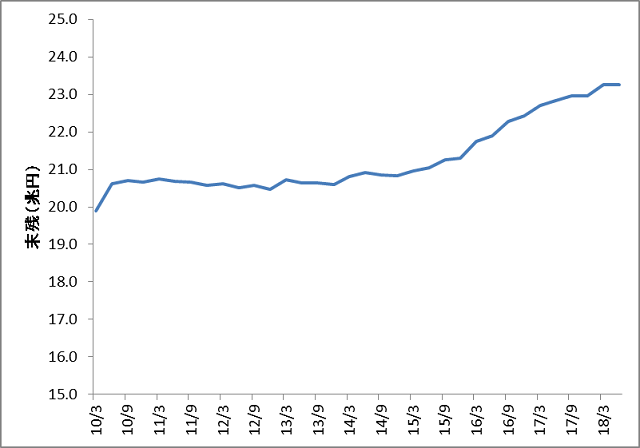

極めて緩和的な金融環境が継続するもとで、資金利鞘(資金の運用利回りと調達利回りの差)は以前から縮小が続いていたが、マイナス金利の導入はそれに拍車をかける結果となった。2016年の春頃から貸家業(個人)向けの貸出が大幅に増加するなど(図表3)、マイナス金利の影響とみられる変化も生じたが(ただし、貸家の供給増については15年に実施された相続税の強化の影響も大きいとみられる)、このような変化をマイナス金利政策の効果としてどの程度高く評価するかについてはさまざまな見方があり得るだろう。

図表3 貸家業(個人)に対する貸出の状況(国内銀行・銀行勘定)

(資料出所)日本銀行の資料より作成

長短金利操作の導入

長短金利操作の導入によって長期金利の誘導水準が「ゼロ%程度」とされたのは、金融政策の引き締め方向への政策転換と受けとめられることを回避しつつ、長期金利を小幅なプラスの水準にもっていくための工夫であった。すなわち、長短金利操作の枠組みは、マイナス金利政策の軌道修正を図るために採られた措置ということになる。このような対応が可能となった背景には、長短金利操作の導入を機に長期国債の買入れ(保有残高の増加額)に関する数値目標が外れ、資金供給量を弾力的に変化させることができるようになったということがある。

このことを踏まえて今回の措置の意味を考えると、「ゼロ%程度」で推移させるとしている長期金利の変動幅を2倍に拡大させる(プラスマイナス0.1%程度から0.2%程度へ)という変更を行うことについては、小幅ながらも長期金利の上方への水準訂正を行ういう意図があるとみるのが自然な話ということになるだろう。すなわち、この措置は、資金利鞘の縮小に伴う資金利益の減少によって十分な収益の確保が困難になっていくおそれのある地域金融機関などを念頭に、収益環境の改善につながる一定の配慮を行ったものということができる(ただし、0.1%程度の引き上げにとどまることから、収益の改善に対する寄与は限定的である)。

今回の政策変更では日銀当座預金のうちマイナスの付利(▲0.1%)を行っている部分(政策金利残高)について、「長短金利操作の実現に支障がない範囲で、現在の水準(平均して10兆円程度)から減少させる」ことが併せて決定された。この措置も、金融機関の収益に対するマイナスの影響を低減させることにつながる措置と理解される。

3.名ばかり「フォワードガイダンス」:「時間軸政策」の復活と不明確な「約束」

今回の政策変更では上記の措置と併せてフォワードガイダンスの導入が決定された。フォワードガイダンスは、中央銀行が将来の金融政策の運営スタンス(政策金利の水準など)について現時点であらかじめ「約束」(コミットメント)をすることにより、現時点における長めの金利(10年物国債利回りなど)に影響を及ぼすことを主眼とする金融政策の枠組みのことである。

このような政策枠組みの採用が可能となる背景には、ある年限(満期)の金利が、現在からその年限までの各時点における短期金利の水準に依存するかたちで決定されるというメカニズムの存在がある。たとえば、向こう3年間にわたって中央銀行が政策金利(短期金利)を0%程度で推移させるという約束を行い、この約束が市場参加者から十分な信頼(信認)を獲得することができれば、現時点における3年物の金利はほぼ0%で推移することとなる。

新聞報道などでは、今回の措置が「ECB(欧州中央銀行)の例に倣って新たに導入されたもの」といった解説がなされることがあるが、フォワードガイダンスの元祖は1999年に日本銀行が導入した「時間軸政策」にある。「デフレ懸念の払拭ということが展望できるような情勢になるまでは、市場の機能に配慮しつつ、無担保コール・オーバーナイトレートを事実上ゼロ%で推移させ、そのために必要な流動性を供給していく現在の政策を続けていく」(99年4月13日の速水総裁記者会見)という意思表明は、フォワードガイダンスの原型にほかならない。

もっとも、99年時点の約束では、ゼロ金利政策の継続期間が「デフレ懸念の払拭ということが展望できるような情勢になるまでは」と曖昧なかたちで記述されており、その意味ではフォワードガイダンスとして極めて不完全なものとなっていた。そして、同様のことは今回の措置についても当てはまる。今回の政策決定に関する公表文には、「日本銀行は、2019年10月に予定されている消費税率引き上げの影響を含めた経済・物価の不確実性を踏まえ、当分の間、現在の極めて低い長短金利の水準を維持することを想定している」とあるが、現行政策の継続期間については「当分の間」とあるだけで、物価上昇率など具体的な経済指標との明確な結びつけがなされていない。

今回の政策決定においてフォワードガイダンス(時間軸政策)が導入されたことについては、これを金融緩和の強化と見る向きもあるが、今回の約束の内容は極めてあいまいなものである。この措置は、長短金利操作における「ゼロ%程度」の変動幅を倍増させたことが金融引き締めの動きと受けとめられないよう、修辞的な工夫によって外形を整えるべく導入されたものとみるほうが妥当である。

4.もはや「量的緩和」ではない:異次元緩和の過去と現在

ここまでみてきたことをまとめると、今回の措置は、マイナス金利政策の導入によって生じた歪みを補正するために導入された長短金利操作の枠組みについて、長期金利の変動幅を拡大させるなどの措置を講じることにより、国債市場における市場機能の回復と金融機関の収益改善を図ったものということになる。基本的な枠組みが不変であるもとでの部分的な手直しであるにもかかわらず、今回の措置が大きく報じられた背景には、16年9月に導入された長短金利操作が量的・質的金融緩和の枠組みからの大転換であったことが、一般に広く認識されていなかったことがあるかもしれない。

量的・質的緩和からマイナス金利までの状況

2013年4月に量的・質的緩和政策がスタートした時点での金融政策の枠組みは、資金量を操作対象(操作目標)とするシンプルでわかりやすいものであった。すなわちそれは、市場に出回っている資金量(マネタリーベース)を年間約60~70兆円に相当するペースで増加させることを基本とするものであり、この資金量の増加に見合う分だけ国債などの資産を市場から買い入れることが、異次元緩和の当初の枠組みの中心をなしていた。

14年10月の追加緩和はこの枠組みのもとで、市場に供給する資金量を拡大させる措置(マネタリーベースの増加額を年間80兆円に拡大させることなど)を講じたものであり、追加緩和後の金融政策の枠組みは、いわば量的・質的緩和の拡大コピーといえるものであった。16年2月に導入されたマイナス金利政策は、量的・質的金融緩和の枠組みに、金利を操作対象とする枠組みを付加する大きな政策変更であったが、マネタリーベースの増加と国債の買入れに関する量的緩和の約束(コミットメント)は引き続き維持された。

長短金利操作導入後の状況

これに対し、16年9月に導入された金融政策の枠組み(長短金利操作付き量的・質的金融緩和政策)では、資金供給量に関する量的な操作目標が撤廃され、金融政策の運営の枠組みは金利を操作対象(操作目標)とするものに完全に移行した。国債の買入れ額については「概ね現状程度の買入れペース(保有残高の増加額年間約80兆円)をめどとしつつ、金利操作方針を実現するよう運営する」とされており、「年間約80兆円」という表現は残っているものの、これはあくまで「めど」に過ぎない。

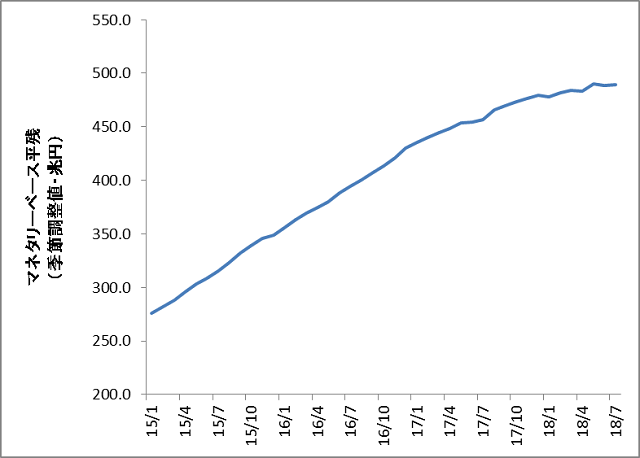

実際、足元では国債の買入れ額のペースは大幅に鈍化して年間40兆円台まで減っている(前掲図表1)。これを受けて日本銀行が市場に供給している資金量(マネタリーベース)の増加のペースも大幅に鈍化しており、月次でみると前月よりも減少する月もみられるようになった(図表4)。

図表4 マネタリーベースの推移

(資料出所)日本銀行の資料より作成

このように資金供給量は引き続き増加基調で推移しているものの、その増加のペースは大幅に鈍化しており、しかも資金量を操作対象とする金融政策の枠組み(量的緩和政策)はもはや過去のものとなりつつある。「日銀はどんどんお札を刷って、際限なくおカネをばらまいてる」という異次元緩和のイメージは、この意味において大きく修正される必要がある。今回の決定を「大規模緩和の転換点」というかたちでとらえる向きもあるが、今回の決定前にすでに大転換が生じていたということに留意が必要だ。

5.物価はなぜ上がらないのか?:消費増税の影響と家賃という「岩盤」

今回の金融政策決定会合では最近の物価動向についても詳細な点検がなされた。最近の物価動向をめぐる議論については前稿(「物価はなぜ上がらないのか」2018年7月23日公表)で詳述したが、金融政策決定会合においてなされた議論も踏まえ、ここで改めてまとめておくこととしよう。

消費増税などのショックが物価に与える影響

7月31日に公表された「展望レポート」(日本銀行)では物価が上がりにくい理由として、(1)賃上げに対する企業のスタンスが依然として慎重であること、(2)値上げに対する家計の許容度が十分に高まっていないこと、(3)こうしたもとで、企業の価格設定のスタンスが引き続き慎重であること、(4)分野によっては競争環境が厳しさを増しているために、価格を押し下げる圧力が働いていることがあげられている。

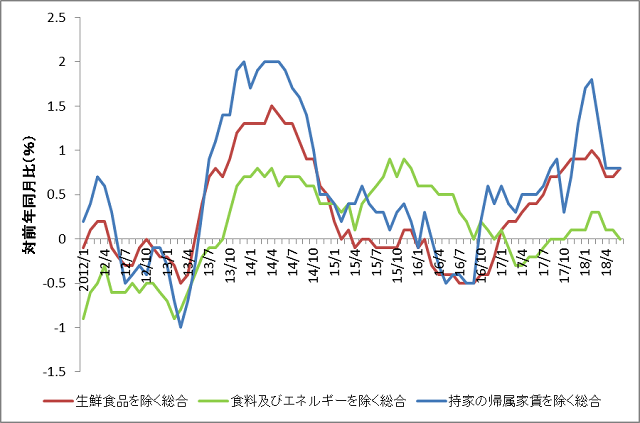

これらはいずれも重要な指摘であるが、この5年半を見渡した場合、物価はつねに弱い動きが続いてきたというわけではないことに留意が必要である。消費者物価上昇率(対前年同月比)は、2014年の春には消費増税の影響を調整してもなお1%台半ばに達する局面があったわけであり(図表5)、このことを踏まえると、物価上昇のモメンタム(勢い)がなぜ途中で途切れてしまったのかということについても、併せて検討することが必要となる。

図表5 消費者物価指数(消費税調整済)の推移

(資料出所)総務省「消費者物価指数」より作成

この点に関しては原油価格の下落の影響がよくとりあげられるが、物価上昇率の上げ幅の縮小はガソリン価格の高騰が続いていた14年6月の時点ですでに生じていたことを踏まえると、14年4月の消費税率引き上げの影響、すなわち、増税に伴う実質所得の低下と反動減によって消費が落ち込み、景気が減速したことの影響を併せて考慮することが必要となる。

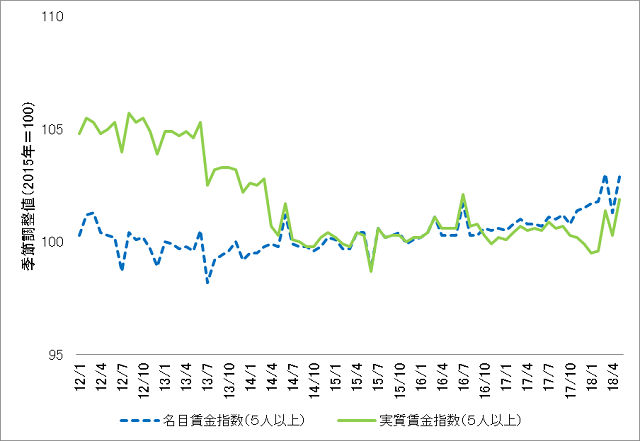

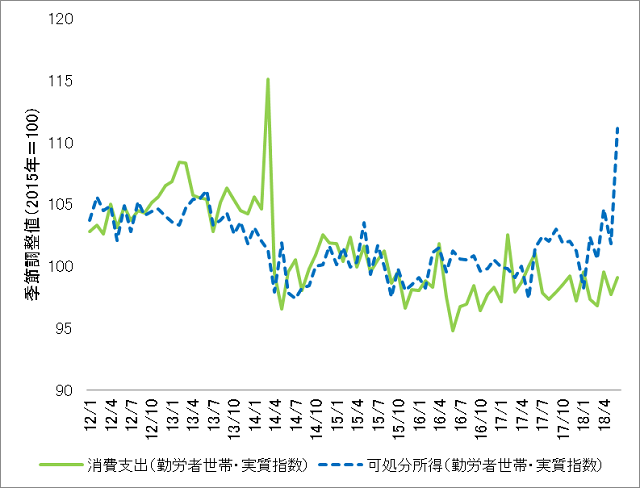

この5年半の賃金の動向についてみると(図表6)、名目賃金はボーナスの支給時期のずれなどによる振れを伴いながらも、基調的には緩やかな増加を続けてきた。これに対し、実質賃金は13年の夏から14年の春にかけて大幅に低下し、その後は振れを伴いつつも、17年の秋まではほぼ横ばいで推移してきた。所得環境をめぐるこのような動きは実質可処分所得の推移についてもみてとることができる(図表7)。

図表6 名目賃金と実質賃金の推移

(資料出所)厚生労働省「毎月勤労統計」より作成

図表7 実質所得と実質消費の推移

(資料出所)総務省「家計調査」より作成

こうした中、実質消費については、14年4月を起点に下方への大幅な水準訂正が生じ、その後も長い期間にわたって停滞が続いた。国民経済計算(内閣府)や消費活動指数(日本銀行)によってマクロの消費動向をみても、14年4月の消費増税後、17年の年央まで消費の十分な回復がみられなかったことが確認できる。こうしたもとで、企業の価格設定行動が慎重化し、値下げの動きも広がって、物価が上がりにくい状況が生じたことになる。

このような物価をとりまく状況を模式的に表すと、「売り上げが大幅に増える見込みがないので、賃上げに慎重」、「十分な賃上げが期待できないので、消費態度が積極化しない」、「消費が増えないので、売り上げが増えない」という構図があって、そこに天候不順による生鮮食品の上昇、ガソリン価格の高騰、消費税率の引き上げといったショックが加わると、いったんは物価が上がるものの、その後はむしろ物価の弱い動きが広がることとなる。すなわち、コストプッシュで物価が上がると、実質所得の低下が生じて家計の節約志向が高まり、それに伴う消費の減退に対応するために企業の価格設定行動が慎重化する結果、物価に下押しの圧力が加わることになる。

今回の金融政策決定会合の公表文では「2019年10月に予定されている消費税率引き上げの影響を含めた経済・物価の不確実性を踏まえ、当分の間、現在の極めて低い長短金利の水準を維持する」というかたちで19年10月の消費増税が不確実性として明示されているが、前回の消費税率引き上げ時の経験を踏まえれば、このような取り扱いは適切な判断といえるだろう。

家賃という「岩盤」の存在

この5年半の物価動向についてみると(前掲図表5)、消費者物価指数としてどのような範囲の財・サービスを対象とする指数を採用するかによっても物価の推移が異なったものとなることがわかる。このうち、「持家の帰属家賃を除く総合」については上昇率(対前年同月比)が2014年3月から5月にかけて2%に到達しており、最近時点(18年1・2月)についても2%近くまで上昇する局面がみられた。これに対し、コア(生鮮食品を除く総合)やコアコア(食品及びエネルギーを除く総合)では2%への到達がなかなか見込みにくい状況が続いてきた。

この背景には、リーマンショックの直後の時期(08年10月)を起点に家賃(持家の帰属家賃を含む)の下落が続いてきたという現実がある。家賃は消費者物価指数の構成項目の中で全体の2割近く(1万分の1782)を占めており、こうしたもとでヘッドライン(総合)あるいはコア(生鮮食品を除く総合)でみて2%の物価上昇を目指すとなると、家賃以外の部分で2%台半ばあるいはそれを上回る物価上昇が生じる必要があるということになる。

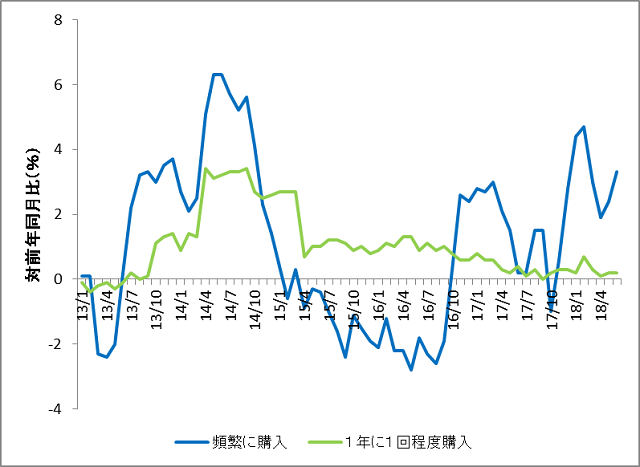

だが、最近の物価動向の跛行性を踏まえると(図表8)、家賃以外の品目の物価が2%台半ばの水準で推移する場合には、食料や日用品など普段の買い物の際に感じる「体感物価」は3%を大きく上回って推移する可能性があり、賃金の伸びが十分に期待できない中で、このような物価上昇が家計の許容するところとなるかということが懸念される。

図表8 消費者物価指数(購入頻度別)の推移

(資料出所)総務省「消費者物価指数」より作成

物価が上がりにくい理由として「根強いデフレマインド」の存在がしばしば強調されるためか、物価については長期にわたってデフレ脱却だけが課題とされてきたような印象をもたれることが多いが、07年から08年にかけては資源価格の高騰を起点とする物価上昇が大きな政治課題となったことも思い起こす必要がある。

08年8月に策定された経済対策(「安心実現のための緊急総合対策」)では「原油・食料価格等の急激な上昇に伴う国民の生活への不安」への対応が重要な課題としてもりこまれた。当時はコアコア(食品及びエネルギーを除く総合)の上昇率(対前年同月比)がほぼ0%で推移する中、食料は2%ないし3%程度の上昇、エネルギー関連品目は10%を上回る上昇が生じており、こうしたもと、「体感物価」の上昇に対する不満の高まりに押されるかたちで政府による緊急の対応が求められることとなった。

ここまで顕著なかたちではなかったが、14年の春には円安に伴う輸入物価(原材料などの値上がり)に、ガソリン価格の高騰と消費増税による税込価格の上昇が加わって、物価が大幅に上昇したため、食品・日用品の値上がりが大きな話題となった。

このような経過を踏まえると、長期にわたって下落が続いている家賃という「岩盤」があるもとで、コア(生鮮食品を除く総合)を対象に2%の物価安定目標を達成することについては、政治的な側面からも大きな制約が存在するということになる。

6.金融政策の今後の道行きについて

ここまでみてきたように、今回の政策変更は、16年9月になされた大きな政策転換(量的緩和から金利操作への移行)の微調整と理解されるが、政策枠組みのさらなる調整につながる新たな要素もある。そこで、金融政策の今後の道行きについてここで簡単に展望しておくこととしよう。

極めて緩やかな「約束」ではあるが、今回の政策変更においてはフォワード・ガイダンス(時間軸政策)が導入された。長短金利操作に基づく長期金利のコントロールには市場機能の低下などの弊害があることを踏まえると、長期金利の直接的なコントロールを、時間軸政策を通じた調節に置き換えるということが、今後の金融政策の運営におけるひとつの方向性としてあり得よう。もちろん、その際には、時間軸方向の約束(コミットメント)が明確なものとなるよう、時間軸政策の解除条件を物価上昇率の具体的な数値と明確に結びつけることが必要となる。

2%の物価安定目標については、今年4月の「展望レポート」において達成時期の記述が削除され、中長期的な目標への事実上の移行が進展しつつあるが、その分だけ金融政策の運営における物価安定目標の位置づけが不明確なものとなってしまった。現行の金融政策の運営においては、長短金利操作とマネタリーベースのそれぞれについて、2%の物価安定目標との関連付けがなされているが、前者については長短金利操作の継続期間が「(2%の物価安定目標を)安定的に持続するために必要な時点まで」となっており、約束は極めてあいまいなかたちでしかなされていない。

後者については「消費者物価指数(除く生鮮食品)の前年比上昇率の実績値が安定的に2%を超えるまで」というかたちで継続期間については約束の明確化が図られているものの、具体的な運営方法については「マネタリーベースの拡大方針を継続する」と極めてあいまいな書き方になっている(しかも、第4節で説明したように、マネタリーベースはすでに操作対象ではなくなっている)。この点からも時間軸政策におけるコミットメントの明確化が重要ということになる。

物価安定目標の達成をめぐっては、今後もさまざまな紆余曲折が予想され、景気の先行きについても不透明感が高まっていく可能性があるが、デフレへの逆戻りが生じることのないよう、引き続き金融政策の安定的な運営に努めていくことが望まれる。

プロフィール

中里透

1965年生まれ。1988年東京大学経済学部卒業。日本開発銀行(現日本政策投資銀行)設備投資研究所、東京大学経済学部助手を経て、現在、上智大学経済学部准教授、一橋大学国際・公共政策大学院客員准教授。専門はマクロ経済学・財政運営。最近は消費増税後の消費動向などについて分析を行っている。最近の論文に「デフレ脱却と財政健全化」(原田泰・齊藤誠編『徹底分析 アベノミクス』所収)、「出生率の決定要因 都道府県別データによる分析」(『日本経済研究』第75号、日本経済研究センター)など。