2022.01.20

金融政策のリアル――「共通テスト」で読み解く異次元緩和

2%の物価安定目標を定めた政府と日本銀行の共同声明から9年が経過する。この春には黒田総裁のもとでスタートした異次元緩和(量的・質的金融緩和)が丸9年を迎えることになる。

当初は教科書通りのシンプルな枠組みであった量的・質的緩和にはさまざまな付属物がついて、異次元緩和は今では建て増しを重ねた温泉旅館のようになってしまったが、これを機にこの9年間の経過を振り返ることには一定の意義があるだろう。

折しも、今年の「共通テスト」(大学入試センター試験の後継の試験)では金融政策の枠組みについての興味深い出題がみられた。以下ではこの出題を参照しつつ、黒田日銀のこれまでの歩みについて考えてみることとしたい。

1.教科書の中の金融政策

今年の共通テストでは金融政策に関して興味深い出題がみられ、ネット上で話題となった。「政治・経済」の出題において、信用創造のメカニズムに関し、従来の出題の傾向とは異なる理解を求める設問がみられたからだ。手短に要約すると、この出題(第2問の問5)は「銀行は元手となる預金がなくても貸出を行うことができる」ということへの理解度を問うという趣旨のものだ。この出題で示されていることは、実際の金融政策の運営の枠組みを理解するうえでも重要な意味を持っている。(実際の問題文は下記にて閲覧することができます。上から5枚目の問5になります)

https://www.asahi.com/edu/center-exam/shiken2022/mondai0115_uiFshykDfV/seijikeizai_02.html

もっとも、いきなりこの枠組みをもとに議論を進めると話の筋がわかりにくくなってしまうから、まずは「現代社会」のほうの出題(第3問の問3)をもとに、よく慣れ親しんだ(中学校や高校の教科書によく出ている)伝統的な信用創造のモデルについて確認しておくこととしよう。(実際の問題文は下記にて閲覧することができます。上から3枚目の問3になります)

https://www.asahi.com/edu/center-exam/shiken2022/mondai0115_uiFshykDfV/gendaishakai_03.html

伝統的な信用創造のモデル

伝統的な信用創造のモデル(しばしば「又貸しモデル」と呼ばれる)では、家計や企業のもとに現金があるところから話が始まる。この現金(本源的預金)が銀行に預けられて貸出の原資となり、それをもとに他の家計や企業に貸出が行われ、そのお金が購入した商品の代金の支払いなどを通じてさらに他の家計や企業の手元に渡り、再び預金の形で銀行に還流する。このように預金→貸出→預金→貸出→預金→…というプロセスが繰り返されることで、世の中(市中)に出回るお金が当初のお金(本源的預金)の何倍にも膨らんでいくというのが信用創造のプロセスとされる。

銀行はこの過程において生じた預金の一定割合を中央銀行に預け金(準備預金)として積まなくてはならないというルールがあるため(法定準備制度)、預金の形で銀行に還流したお金の一部は各銀行が中央銀行に開設している口座(日本についていうと日銀当座預金)に預けられ、その分だけ新たな貸出に振り向けることのできるお金が減っていくことになる。

このような信用創造のプロセスを経て中央銀行に積みあがった準備預金と市中に出回っている現金を合わせたものがハイパワードマネー(マネタリーベースとも呼ばれる)、市中銀行(民間金融機関)に預けられている預金(要求払い預金など)と市中に出回っている現金を合わせたものがマネーストック(かつての名称ではマネーサプライ)であり、ハイパワードマネー(H)とマネーストック(M)の間の比率(M/H)が信用乗数(貨幣乗数)ということになる。

この伝統的な信用創造の説明は、すべての取引がお札(現金)の受け渡しとして記述でき、さまざまな経済主体(家計・企業・市中銀行・中央銀行)の間をお札が行ったり来たりすることでお金(マネーストック)が増えていくという形になっているため、日常の生活感覚で理解がしやすく、とても便利なものだ。

「又貸しモデル」による理解の問題点

だが、一方で困ったこともある。このモデルをもとにお金の流れを理解すると、銀行があたかも一般の人(家計や企業)がお金を貯めておく貯金箱のように、各銀行が中央銀行に開設した預金口座(日銀当座預金)がお札を積んでおく倉庫のように見えてしまうことだ。新聞の紙面などでは「マイナス金利政策を導入すると、各銀行が日銀に積んであるお金をおろして貸出に回すようになる」という説明がしばしばなされるが、これは「又貸しモデル」をもとにした理解から生じる典型的な誤解である(この解説のどこが誤りなのかということを含め、金融調節の詳細については下記記事をご参照ください。信用乗数論は信用できるか―マイナス金利について考える(https://synodos.jp/opinion/economy/24113/))

信用創造に関する伝統的な説明のもうひとつの困ったところは、「銀行は預金を元手に貸出を行う」という誤った理解を助長してしまうことだ(預金は銀行の側からみると負債なので、それを貸出に回すことはそもそもできないが、伝統的な説明のもとでの「預金」は銀行に預けられた現金のことを念頭に置いているから、このような説明の仕方はひとまず可能であることに留意)。

冷静に考えると、銀行が貸出を実行するというのは、借り入れを起こす人と銀行の間で契約を結ぶことによって債権債務関係を成立させることであり(金銭消費貸借契約)、実務上も融資の申し込みをした人(あるいはその人が指定した他の人)の口座に融資額と同額のお金(融資代わり金)を入金することで貸付がなされるから、この取引においてあらかじめ元手として預金(現金)が必要ということはない。

つまり、貸出が行われると、「その結果として」同額の預金が生じるというのが実際の流れということになる。今年の共通テストの「政治・経済」の出題(第2問の問5)には「個人や一般企業が銀行から借り入れると、市中銀行は「新規の貸出」に対応した「新規の預金」を設定し、借り手の預金が増加する」という記述があるが、これは伝統的な説明から生じがちな誤解や錯覚を適切に補正するという意味で画期的なものといえる。(実際の問題文は下記にて閲覧することができます。下から2枚目の問5になります)

https://www.asahi.com/edu/center-exam/shiken2022/mondai0115_uiFshykDfV/seijikeizai_02.html

両者の見解の違いをどうみるか?

信用創造のプロセスに関するこの2つの見方の違いについては、「従来の」経済学とMMT(現代金融理論)の見解の相違ととらえる向きもあるが、この相違は特定の理論や思想を反映したものではない(貸出の結果として預金が生まれるというのは、銀行業務の実務からしたがう自然な話である)。

この話を貨幣供給の外生説と内生説の対立ととらえる向きもあるが、貸出を起点に結果として預金が生じると考えた場合にも、中央銀行の金融調節のスタンスが同じであれば、最終的に生じるお金(マネーストック)の量は「又貸しモデル」の場合と基本的には同じになる。資金需給がタイトで超過準備が存在しない場合には、創出できる預金の額は中央銀行が供給する資金量から制約を受けることになるからだ(市中銀行が準備預金として積むことができるお金は銀行が自ら作り出すことはできず、中央銀行由来のお金、すなわちマネタリーベースを構成するものでなくてはならないということに留意)。

教科書的な信用創造の説明は、マイナス金利政策について誤った理解の仕方を助長してしまうという点では問題があるが、信用創造のプロセスをおおまかに理解するための説明上の便宜としては一定の優位性がある。この説明によらずに信用創造のプロセスを説明しようとすると、家計・企業・市中銀行・中央銀行の間のさまざまな取引を債権債務関係の束としてとらえることが必要になり(たとえば「預金」は家計や企業と銀行の間で結ばれる消費寄託契約、「貸出」は家計や企業と銀行の間で結ばれる金銭消費貸借契約)、その分だけ抽象度が高くなって、話の流れを直感的にとらえることが難しくなるからだ。

これに対し、「又貸しモデル」ではお札の行き来を通じて日常の感覚で信用創造のプロセスを説明することができる。中学や高校の教科書などで「又貸し」モデルによる説明が主流となっているのは、このようなわかりやすさもその一因ということができそうだ。

もちろん、現実の金融政策の運営を理解するうえでは、教科書的な説明を鵜呑みにせず、実際の金融調節の姿を念頭に置きながら、慎重に点検を行っていくことが必要になる。

2.金融政策のリアル

「異次元緩和」の出発点

2013年4月、黒田総裁のもとで量的・質的金融緩和がスタートした時、その枠組みはマクロ経済学の教科書通りのシンプルでわかりやすいものであった。異次元緩和の「量的緩和」の側面は、金融調節の操作対象をマネタリーベースとし、長期国債の買い入れなどを通じて「マネタリーベースが、年間約60~70兆円に相当するペースで増加するよう金融市場調節を行う」とするものであったからだ。

もちろん、この金融政策の運営枠組みは、マネタリーベースを増やせばその信用乗数倍だけマネーストックが増えるといった単純な発想に基づいたものではなく、イールドカーブ(短期・中期・長期・超長期にわたる債券の利回り曲線)を全般的に押し下げることを通じて、家計消費や設備投資の増加を促すことを企図して採用されたものである。

とはいえ、「マネタリーベースは、端的に言うと、日本銀行の出す通貨、お金という意味でも分かりやすく、学界でも一番よく知られている指標ではないかと思います」(2013年4月4日の金融政策決定会合後の黒田総裁記者会見要旨)という説明からもわかるように、マクロ経済学の入門書にあるような金融政策の運営枠組みが強く意識されていたこともたしかだ。

量的緩和からマイナス金利へ

量的・質的金融緩和の導入後、2013年中は景気回復の動きが広がり、物価も上昇に転じた。だが、消費税率引き上げ後の消費の大幅な落ち込みと原油価格の下落の影響により、14年の秋口には物価に弱い動きが生じたことから、同年10月に追加緩和が実施された。

この追加緩和は13年4月に採用された枠組みを拡大コピーするようなものであったが(長期国債・ETF・REITの買い入れをそれぞれ拡大)、16年1月に導入が決定されたマイナス金利政策により(マイナス金利の適用は同年2月の積み期間から実施)、異次元緩和の枠組みは大きな転機を迎えることとなった。これを契機に、資金量を操作対象とする金融政策から金利を操作対象とする金融政策への転換が図られていくこととなる。

このような政策転換の動きは長短金利操作付き量的・質的金融緩和(16年9月)の導入によってより明確になる。この政策枠組みには「量的・質的金融緩和」という名称が付されてはいるが、金融調節における操作対象はあくまで「長短金利」である。イールドカーブ・コントロールと呼ばれるこの枠組みにおいては、短期の政策金利(日銀当座預金の残高の一部に対するマイナスの付利)と長期金利(10年物国債利回り)を操作対象として金融政策の運営がなされるが、こうしたもとで、年間で約80兆円のペースで増加させるとされていた長期国債の保有額(残高)の数値目標は、必ずしも達成する必要のない「めど」(目途)という扱いになっていく(後述するように、現在では「約80兆円」という数字自体が政策運営の枠組みから消えている)。

このように資金量から金利へと金融調節の枠組みが変化していく中で、マイナス金利の導入直後はコール市場などにおける資金取引の減少が生じたが、その後はマイナス金利のもとでの裁定取引の活発化などによって、金融機関どうしの資金取引の増加がみられる(ただし、有担保のコールについてはマイナス金利の導入後、取引の大幅な減少が続いている)。

マイナス金利政策の実際

マイナス金利政策については「マイナス金利を導入すると、銀行が金利の負担を回避するために日銀に積んであるお金(日銀当座預金)を引き出して貸出に回すようになる」という説明が、新聞の紙面などを通じて広く一般に流布している(金融機関のホームページ(Webサイト)にある用語解説でも、このような趣旨の説明が数多くみられる)。だが、これは教科書などに出ている伝統的な信用創造のモデルの印象にひきずられたために生じた誤解である。

そもそもの話をすると、銀行が日銀当座預金をおろす(引き出す)というのは日銀の本支店(あるいは戸田発券センター)の窓口で現金を出金するということであるが、現金の運搬や管理には多額のコストがかかるから、このような取引が広範に行われることはないということが容易に理解されよう(企業と消費者、あるいは企業どうしの資金決済の相当程度は、現金の受け渡しではなく預金口座間の資金の送金によって行われていることにも留意。銀行どうしの資金の決済も各行の日銀当座預金の間の振替によって行われている)。

マイナス金利による取引がどのようにして広がるのかということを考えるには、日銀当座預金が3つの層に分かれていることを思い出せばよい。それはプラスの付利(0.1%)がなされる「基礎残高」、プラス・マイナスいずれの付利もなされない「マクロ加算残高」、マイナスの付利(▲0.1%)がなされる「政策金利残高」の3つである(実際には新型コロナウイルス感染症対応金融支援特別オペの利用残高に相当する当座預金など、プラスの付利がなされるものがマクロ加算残高に含まれるが、それを取り込むと説明が必要以上に複雑になってかえってわかりにくくなってしまうため、ここではそのことにはふれないこととする)。

このそれぞれの区分にどの程度の金額の日銀当座預金があるかは各銀行の状況によって異なり、場合によってはマクロ加算残高に余裕枠(さらに預金を積み増すことのできる枠)のある銀行もある。

こうしたもとでどのような形でマイナス金利による資金の取引が行われるかといえば、それはマイナスの付利のなされる部分(政策金利残高)に日銀当座預金の一部がはみ出してしまっている銀行が、プラス・マイナスいずれの付利もない部分(マクロ加算残高)に余裕のある銀行から、その枠を借りることを通じて、ということになる。マイナス金利の適用される残高(政策金利残高)のある銀行はその残高に対して0.1%の利率で日銀に利子を払わなくてはならないが(事実上の口座管理手数料)、銀行間の資金取引を通じて、たとえば0.05%の利率で他行の余裕枠を借りることができれば、両者の差額、すなわち0.05%(=0.1%-0.05%))の利率に相当する分だけ金利の負担を減らすことができる。一方、ゼロ金利が適用される残高に余裕のある銀行は、その枠を他行に提供することで収益を確保することができる。

このように銀行間で余裕枠の貸し借りをするためには、マイナス金利の適用される残高のある銀行から、ゼロ金利残高に余裕のある銀行に日銀当座預金を移せばよいということになるが、この操作は前者の銀行がコール市場へ資金を放出し(コールローン)、後者の銀行がコール市場から資金を取る(コールマネー)ことで実行することができる。

この取引にあたっては資金の出し手(ゼロ金利の適用される残高の余裕枠を借りる銀行)が資金の取り手(余裕枠を貸す銀行)にその枠の借り賃を払う必要があるから、この取引における金利はマイナス(お金を貸した銀行が借りた銀行に金利を払う)ということになる。これがマイナス金利の生じる基本的な理由であり、日銀当座預金の一部へのマイナスの付利を起点として、短期金融市場や国債市場にマイナス金利が広がっていくことになる。

ステルステーパリング

米国ではインフレ率の高まりなどをうけて(昨年12月の消費者物価指数の上昇率は、前年同月比でみると39年ぶりの高い伸び率)、金融政策の引き締め方向への見直しの動きが強まりつつある。昨年12月の連邦公開市場委員会(FOMC)では資産(米国債と住宅ローン担保証券)の買い入れの縮小が決定され、今年の3月をもって買い入れを終了させることが見込まれている。

このような動きは「テーパリング」と呼ばれ、日本でも盛んに報道がなされている(テーパリングは病気の治療において投与されている薬の量を徐々に減らしていくという意味でも用いられる。この用法の類推で考えると意味がわかりやすいかもしれない)。

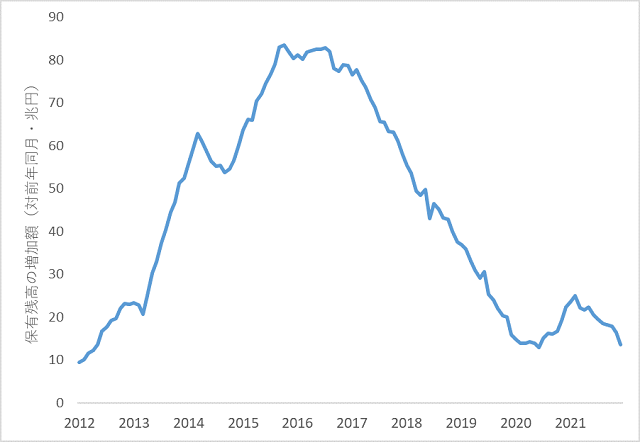

不思議なのは日銀においても長期国債の買い入れ(保有国債の残高の増加)のペースが大幅に鈍化しているにもかかわらず(図表1)、金融関係の専門的なメディア以外ではこのことがあまり報じられないことだ。このステルステーパリング(隠れテーパリング)の出発点になったのは、2016年9月に導入された長短金利操作付き量的質的金融緩和である。これにより金融政策の操作対象が資金量から金利に変わり、国債の買い入れに関する「年間約80兆円」という目標は必ずしも達成しなくてよい「めど」(目途)となった。

図表1 長期国債の買い入れの状況(保有残高の前年同月との差額の推移)

次の転機は18年7月31日の金融政策決定会合である。この会合での決定により、ゼロ%程度で推移させるとされている長期金利(10年物国債利回り)については「上下にある程度変動しうる」、長期国債については「保有残高の増加額年間約80兆円をめどとしつつ、弾力的な買入れを実施する」こととされ、これにより長期国債の買い入れの方針がさらに緩やかなものとなった。

さらに、2020年4月27日の金融政策会合では「上限を設けず必要な金額の長期国債の買入れを行う」との方針が示された。この決定については「上限を設けず」という表現をもとに無制限の大規模な買い入れを実施するとの解説や無制限の買い入れに対する懸念の声が一部にみられたが、実際のところは「年間約80兆円」という国債買い入れに関する数字を金融政策の運営の枠組みから外し、買い入れのスタンスのなお一層の弾力化を図ることがこの決定のポイントであった。

このような経過を経て、長期国債の買い入れの状況(保有国債の残高の増加額)は足元では10兆円台半ばにまで減っている。これは異次元緩和がスタートする前(2012年中)とほぼ同じ水準ということになる(前掲図表1参照)。

異次元緩和の「出口」に向けて

長期国債の買い入れをめぐるこのような弾力化の取り組みは、金融緩和が長期にわたることを見越して政策運営の枠組みが持続可能なものとなるよう所要の見直しを行ったものであるが、これは異次元緩和の「出口」(プラスの政策金利を操作対象とする通常の金融調節の枠組みへの復帰)に向けた準備作業ともなっている。長期国債の買い入れを減らすことは日銀当座預金の増加のペースを抑えることにもつながり、「出口」を出る過程で生じる困難を軽減することになるからだ。

大量の超過準備があるもとで利上げを行おうとすれば、日銀当座預金に対するプラスの付利を通じてコールレートをプラスのしかるべき水準まで引き上げることが必要になるが(プラスの付利を行わないと、マイナス金利をやめても短期金利はほぼゼロ%に張り付いてしまうため)、この場合の付利のコストは日銀当座預金の残高(所要準備を超過する部分)の多寡に依存する。付利のコストが嵩むと日本銀行の財務の健全性の確保に支障が生じる場合もあるから、金融政策の運営上問題が生じることのない範囲においては、長期国債の買い入れなどについて弾力的な対応をしていくことが適切ということになる。

共通テストと異次元緩和

今年の共通テストは難化がみられ、平均点が昨年よりも大幅に下がるとの見通しが各予備校から示されている。この点において興味深いのは、大学入試センター試験(共通テストの前身)の平均点が上がると二次試験における受験生の出願の状況が強気になり(難関大学の志願倍率が上昇)、平均点が下がると出願の状況が弱気になる(難関大学の志願倍率が上昇)というアノマリーがあるとされていることだ。

入試は他の受験者との相対的な順位を競うものなので、一般的には受験者全体の平均点が高かった場合には自分以外の受験者も事前の予想よりも得点が高かった(試験がよくできた)と考えて、自分が特に優位な立場になったわけではないという想定のもとで志望校への出願を考えるのが妥当なはずであるが、それにもかかわらずこのような形で「強気」「弱気」が生じるというのは興味深いことだ。

これを敷衍すると、物価が上昇する局面では家計や企業に強気の期待が生じて家計消費や設備投資が増えるという可能性もあり得るということになるが、実際にこのようなことが成り立つのかは、もちろんすぐれて実証的な問題ということになる。

プロフィール

中里透

1965年生まれ。1988年東京大学経済学部卒業。日本開発銀行(現日本政策投資銀行)設備投資研究所、東京大学経済学部助手を経て、現在、上智大学経済学部准教授、一橋大学国際・公共政策大学院客員准教授。専門はマクロ経済学・財政運営。最近は消費増税後の消費動向などについて分析を行っている。最近の論文に「デフレ脱却と財政健全化」(原田泰・齊藤誠編『徹底分析 アベノミクス』所収)、「出生率の決定要因 都道府県別データによる分析」(『日本経済研究』第75号、日本経済研究センター)など。